【弱すぎるグロース株】下落の理由と今後復活するタイミング

マーケットニュース 国内情勢 2023.10.26

株式市場は、地政学リスクの高まりもあって不安定な動きを続けています。

特に弱いのがグロース市場で、マザーズ指数は10月24日に昨年7月以来の安値を更新しました。

そこで今回は、新興市場の弱さの理由を考察した上で、今後の反転を掴み、利益を狙う方法をお伝えしていきます。

>>今後値上がりに期待できるグロース株をお探しならこちら!!

目次

グロース株下落の背景にある3つの要因とは?

東証マザーズ指数 週足チャート (2020年7月6日~2023年10月23日)

今年の春頃から、日経平均株価やTOPIXは大きく上昇しました。

しかし、マザーズ指数は6月に急騰した後に急反落して低迷し、現在は日経平均株価やTOPIXとともに売られてしまっています。

そもそも、今年の上昇相場にも乗れなかったわけですが、何故、新興市場には買いが向かなかったのでしょうか。

私としては、大きく分けて3つほど要因があると考えています。

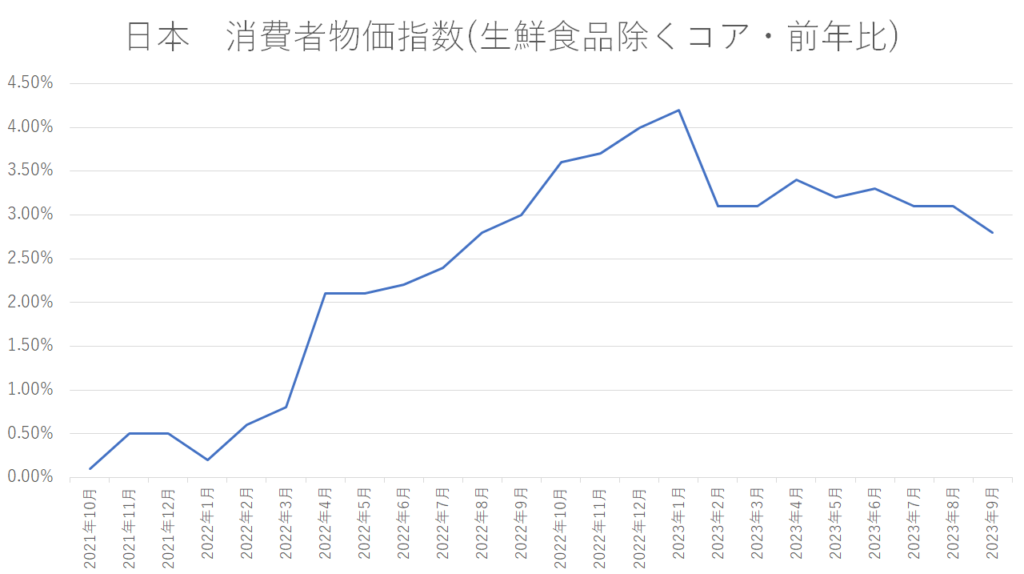

インフレは競争力の低い企業にとって大きな打撃

まず1つめの新興市場低迷の理由は、日本国内でもインフレが進んだからです。

多くの新興企業は、まだサービスの普及期にあり、市場で圧倒的なシェアを持つ企業は僅かです。

そのため、インフレが進んでコストが上昇しても、値上げできるだけのブランド力や、認知度がなく、収益性は悪化しやすいと考えられます。

金利上昇に慣れない新興企業の苦境

日本国債10年物利回り 日足チャート (2023年3月9日~10月23日)

2つめの新興市場低迷の理由は、金利の先高感が高まったからです。

金利が上昇すると、お金を借りて事業を行っている成長途上の企業は、返済負担が大きくなりやすいです。

また、事業拡大を狙って投資を行いたくても、簡単には資金を借りられなくなってしまいます。

新興企業にとって、金利上昇は業績や成長性に、ダイレクトに影響する深刻な問題というわけです。

また、日本ではデフレと低金利が長年続いたため、若手の企業経営者は高金利環境にあまり馴染みがない点でも、業績への影響が警戒されやすいです。

乱立する競合、人材獲得競争で疲弊…。

3つめの低迷の理由は、競争が激化したからです。

近年のデジタル化の進展をチャンスとみて、多くの企業がデジタル関連の事業を拡大したり、参入を強化したりしました。

結果として参入障壁が低い事業を中心に、競争が激化しているように思います。

また、経済活動が再開し、人手不足となるなかで、IT人材の獲得競争が激化していまして、採用費や人件費が膨らむ企業も増えています。

このように見ていきますと、新興企業を取り巻く環境は極めて厳しく、大きく売られる銘柄が多いことも納得がいくと思います。

グロース株の買い時を探せ!反転を見極める方法とは?

では、状況が変わり、新興市場が大きく上昇する期待はあるのでしょうか?

私の考えを結論からお伝えすると、短期的にはさらなる下げに注意が必要です。

しかし、そのような下げは、滅多にないグロース株買いのチャンスになると思います。

ここからは、何故そのように考えられるかをお伝えしていきます。

下落はまだ続く!?世界的な株安本格化に注意が必要!

まず、さらなる下げに注意が必要な理由は、世界的な株安が本格化する可能性があるからです。

何故そう言えるか、マクロ環境を丁寧に見ながらご説明していきます。

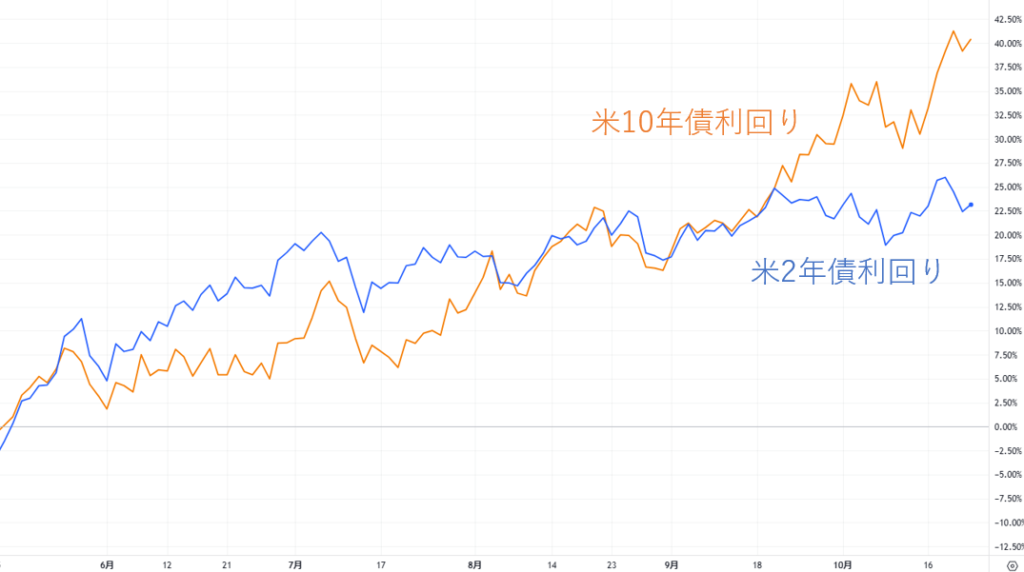

現在のアメリカの金利を見ますと、長期金利は強く上昇していますが、短期金利は、そこまで上がらなくなっています。

米10年債利回りと米2年債利回りの推移 (2023年5月15日~10月23日)

長期金利が上がっているのは、インフレのしつこさや、アメリカ政府の財政赤字拡大への警戒感、FRBが行っている量的引き締めの効果などによるものだとみられます。

短期金利があまり上がらないのは、今の金融環境が、景気の加熱を抑えるのに十分であり、FRBはこれ以上利上げをしないという見方を反映したものだと思われます。

FRBがもう利上げしないのは、株にとって良いことではないかと思われるかもしれません。

しかし、実はこの短期金利が上がらなくなって長期と短期の金利差が小さくなっていく局面で株の暴落が起きやすいんです。

利上げをやめるタイミングというのは、言い換えれば、利上げの効果が出て、景気が減速するタイミングに当たります。

金融政策の効果は遅れて出ますから、このタイミングで思ったよりも金融引き締めをしすぎだったと明らかになる可能性があるんです。

引き締めすぎでなかったとしても何かショックがあれば、景気悪化が行き過ぎて、景気後退期に入りやすいと考えられます。

さらに、もし景気悪化を受けてFRBが利下げを行ったとしても、ずっと引き締め的な環境にあったところから、緩和的な金融環境に転じるまでには時間がかかります。

そうこうしている間に、景気は一段と悪化し、株価は大きく調整してしまうというわけです。

ITバブルの崩壊や、リーマンショックはこのような局面で、発生しました。

すでに大きく下落している新興市場も、世界同時株安に巻き込まれてしまえば、さらに下げ幅を拡大することになると思います。

現在は地政学リスクやアメリカ議会の混乱など世界を巻き込みそうな不透明な材料が多く存在していますし、そうした材料を受け止める市場や経済の環境も極めて不安定ですので、注意が必要です。

株安と金利低下が同時に進む場面が買いの大チャンスに!

しかし、金利低下と株安が同時に進行する場面があれば、次の株高に向けて、驚くほど安い価格で、新興株を買えるチャンスになるとみられます。

先ほど解説しましたように、今新興企業にとっては、インフレ、金利の先高感、競争環境の激化が重荷となっています。

このうちインフレと金利の先高感は、景気が悪化して、利下げが行われれば、和らぐと考えられます。

つまり、株価下落が終わった後には、上値を抑えていた要因が後退し、新興市場は強い値動きに転じやすいと考えられるのです。

「株安と金利の急低下という組み合わせがきたら新興株買いのチャンス!」と覚えておいていただければと思います。

買い付ける銘柄を選ぶ際のポイントとは?

では、その際に買うのはどんな銘柄が良いのでしょうか?

具体的な銘柄名もお伝えしながら、期待できるパターンを2つご紹介しておきます。

株安局面では財務の安定と割安感が重要に!

まず1つ目の期待できる新興株のパターンは、財務がしっかりしていて、極端な割安圏まで売られた銘柄です。

一例として、M&Aを活用して多数のメディアサイトを運営している【6038】イード という銘柄をご紹介します。

【6038】イード 週足チャート (2019年9月2日~2023年10月23日)

この会社は、事業内容の地味さや広告市況の不透明感からあまり人気がありません。

しかし、財務はしっかりしていまして、10月20日時点での時価総額38.2億円に対して保有する現金・預金が29.1億円、有利子負債は4.7億円と割安感の強い水準まで売られています。

このように財務面に割安感が強い銘柄であれば下落時でも安心感を持って拾えますよね。

さらに、規模の小さい新興企業ですから、手元資金を頼りに新たな事業で成長を狙う戦略を発表した場合には上値を伸ばす期待もできます。

競争激化に耐え得る競合他社が少ない企業を選ぼう!

期待できる新興株のパターン2つ目は、競合が少ない成長企業です。

インフレや金利の先高感がなくなったとしても、競争環境の激化は続く可能性が高いため、なるべく競合が少ない企業を選んだ方が、上昇期待は高まると考えられます。

たとえば、音楽の著作権管理サービスを手掛ける【7094】NexToneという会社があります。

【7094】Nextone 週足チャート (2020年3月30日~2023年10月23日)

この会社は、一般社団法人日本音楽著作権協会JASRACに対抗する唯一の民間企業で、24年3月期の営業利益は前期比19.0%増加し、7期連続で過去最高益を更新する見通しと、業績面も堅調に推移しています。

このような競合が少ない会社であれば、競争に負けて淘汰されにくく、株価も戻りを試しやすいというわけです。

これらの銘柄はあくまで参考までに、新興市場がさらに安くなったときに買いたい銘柄を是非、ご自身でも探してみてください。

「金利低下と株安の同時進行」を見逃さないで!

現在、グロース市場は、インフレ、金利上昇、競争激化が重荷となり厳しい動きを続けています。

目先はまだ下がる余地がありますが、株安と金利低下が同時に起こった場面が絶好の買い時になるでしょう。

買い時を逃さないように、しっかりと相場に向き合い続けたい局面です。

新NISAが始まる来年が、結果的に良い買い時になるかもしれませんね。

マーケットニュース 国内情勢 2023.10.26

この記事を書いた人

日本投資機構株式会社 アナリスト

日本証券アナリスト協会認定アナリスト(CMA)

日本テクニカルアナリスト協会認定テクニカルアナリスト(CMTA®)日本投資機構株式会社 投資戦略部 主任

証券アナリスト(CMA)

テクニカルアナリスト(CMTA®)

国内株式、海外株式、外国為替の領域で経験豊富なアナリスト・ファンドマネージャーのもと、金融市場の基礎・特徴、マクロ経済の捉え方、個別株式の分析、チャート分析、流動性分析などを学びながら、日本投資機構株式会社では唯一の女性アナリストとして登録。自身が専任するLINE公式など各コンテンツに累計7000名以上が参加。Twitterのフォロワー数も3万人を超える人気アナリスト。

アクセスランキング

- デイリー

- 週間

- 月間