バフェット氏の手元資金が過去最高に!その理由と次なる戦略は?

世界情勢 マーケットニュース 国内情勢 2023.11.24

ウォーレン・バフェット氏が率いるアメリカの投資会社バークシャー・ハザウェイの7-9月期の手元資金が、過去最高の約23兆円に達したと明らかになりました。

一方で、同社は4月に続き今年2回目の円建て社債の発行をし、日本株を買い付けているのではないかとの見方が浮上しています。

いったい、バフェット氏は実際のところ、どのような戦略で投資を行っているのでしょうか?

そこで、バークシャーの直近の売買動向を少し詳しく見て、バフェット氏が今の相場をどう捉えているのかを紐解いていきたいと思います。

目次

直近売却した銘柄と売却の理由とは?

米バークシャー・ハザウェイの主要な売却銘柄(2023年7-9月)

まず、アメリカの証券取引委員会に届けられた9月末時点の保有銘柄リストを参考に、バークシャーが7-9月期に売却した主な銘柄を確認しておきます。

ゼネラルモーターズやシェブロンを大きく売却したほか、保険会社の株式売却も目立ちます。

ここからは、主要な売却銘柄について、取得から現在までの値動きを少し詳しく見ていきます。

【GM】ゼネラルモーターズを全株売却

【GM】ゼネラル・モーターズ 月足チャート (2010年11月1日~2023年11月20日)

まず、ここのところ売却を進めており、今期に全株を手放したゼネラルモーターズを見てみましょう。

バークシャー・ハザウェイは、2012年にこの会社の株を取得しています。

その後、株価が上昇する場面もありましたが、想定ほど上抜けきらずに、上値はあまりないとみた可能性が高いです。

同じ期間で考えれば、S&P500の方がリターンが良好で、あまり良い投資ではなかったと言えます。

足元では、人件費や原材料などのコストの上昇、アメリカの景気の減速見通しなど、あまり良くない材料も出始めていたため、損にならないうちに売却を進めたとの見方ができます。

原油価格の上昇一服を見込み、【CVX】シェブロンを売却

【CVX】シェブロン 週足チャート (2019年12月30日~2023年11月20日)

次に、10%ほど保有株を減らしたシェブロンの値動きを見ていきます。

バークシャーがシェブロンの株を取得したのは、新型コロナの影響が続いていた2020年10-12月期です。

その後のインフレまでを見据えていたかは分かりませんが、明らかに割安でチャンスだと考えて、買いを入れたとみられます。

テクニカル面では2番底をつけたタイミングでの買いで、教科書にも書かれているような勝ちパターンを守って投資をしていることが分かります。

しかし、直近では米中景気に失速感が見られていることから、原油価格の上昇は一服すると見て、一部利益を確定したように思えます。

損切や保険株のポジション調整的な売買も

【HPQ】HP 週足チャート (2019年12月23日~2023年11月20日)

他にも、2022年4月に大きく取得したパソコン会社【HPQ】HP(ヒューレットパッカード)について、上手く株価が伸びなかったからか、持ち高調整的な売りを出していることがわかります。

また、高金利を追い風に堅調な値動きとなっているエーオンなどの保険株の一部について、利益確定を行っています。

【AON】週足チャート (2019年12月30日~2023年11月20日)

ここまで上昇してきた金利のいったんのピークが近いとみて、利益確定を進めたとの見方もできます。

株よりも国債での運用を選好した面も?

7-9月期にバークシャーが売却した株式は70億ドルに上ったのに対して、購入は17億ドルに留まりました。

では、銘柄を売却してできたキャッシュをどこに置いているのでしょうか?

特に良い投資先となっているのが、アメリカの短期国債です。

今は無理にリスクを取らなくても3%、4%の利回りを手に入れられるため、こちらを選好しているわけです。

投資で勝つための原理原則である、市場でお買い得になった資産に資金を振り向けるということを淡々とやっているとの見方もできますね。

景気の先行きには慎重な見方…?

一方、これまでの利益でキャッシュが積みあがっているのにも関わらず、買収に動くでもなく、株買いも限定していて、かなり慎重な姿勢もうかがえます。

金融引き締めが続けば、いずれ景気が減速、悪化するという教科書通りの見方をしていて、無理に株の持ち高を増やしていないようにも見えるわけです。

アメリカでは、11月15日に発表された10月の小売売上高が前月と比べて7ヵ月ぶりの減少となっていますし、ここから高金利の影響が表面化して企業業績の重荷となる可能性が想定されます。

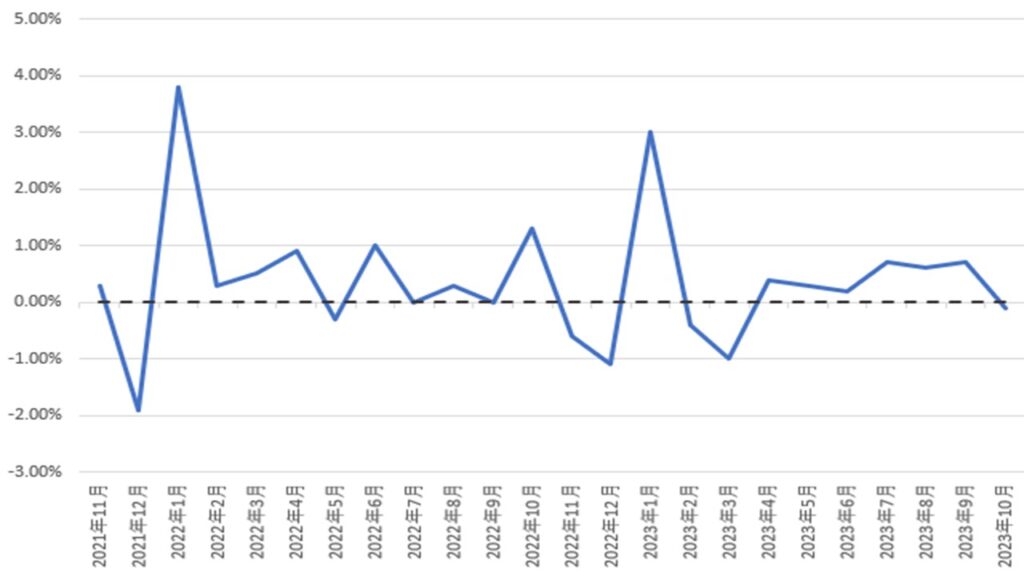

米小売売上高(前月比) 2021年11月~2023年10月

この辺りを市場がどう織り込んでいくかを見てから、株を買いに入っても遅くないと考えている可能性があります。

割安な日本株は是非買いたい資産だが…

そうしたなかでも、バフェット氏は日本株への投資には前向きなようです。

11月17日には、4月に続いて今年2度目の円建て債の発行条件を決定しました。

これを受けて、すでに日本株を買っているとの観測や、日銀による金融政策の正常化が支えとなる銀行などのバリュー株を買い付けるのではないかといった思惑が市場に広がっています。

とはいえ、米国株の売買動向から見れば、バフェット氏は米国景気の先行きについて決して楽観的ではなく、日本株についてもすぐにというよりは下げを待って買うのではないかと思います。

というのも、アメリカの景気が失速すれば、日本の景気が影響を受けるというのは当然ですし、中国景気の停滞も続いているからです。

さらに、先週末に実施された主要新聞社の世論調査で岸田内閣の支持率が20%台まで低下し、歴代政権の支持率でも2011年以来の低さとなりました。

政治面の不透明感も海外投資家による買い控えにつながりやすいため、上値を買うというよりも、相場が下落し、株価と企業の実力にミスマッチが生まれたタイミングを狙いたいと考えている可能性が高いです。

教科書通りに「下げを買う」ことが重要に!

ここまで、バフェット氏は「景気の減速や、金利のピークを見込んで株を売却した」「今後については、少し慎重に買い時を狙っている」「日本株も上値を買うほど積極的ではないと見られるが、下値は買いだと考えている」といった考察をしてきました。

直近は強い相場が続いただけに、乗り遅れたくないといった気持ちになりやすいですが、株は「安い時に買う」のが勝ち続けるための鉄則です。

下げたときに、しっかり拾っていけるように、バフェット氏のように準備を進めるのが良いかもしれません。

世界情勢 マーケットニュース 国内情勢 2023.11.24

この記事を書いた人

日本投資機構株式会社 アナリスト

日本証券アナリスト協会認定アナリスト(CMA)

日本テクニカルアナリスト協会認定テクニカルアナリスト(CMTA®)日本投資機構株式会社 投資戦略部 主任

証券アナリスト(CMA)

テクニカルアナリスト(CMTA®)

国内株式、海外株式、外国為替の領域で経験豊富なアナリスト・ファンドマネージャーのもと、金融市場の基礎・特徴、マクロ経済の捉え方、個別株式の分析、チャート分析、流動性分析などを学びながら、日本投資機構株式会社では唯一の女性アナリストとして登録。自身が専任するLINE公式など各コンテンツに累計7000名以上が参加。Twitterのフォロワー数も3万人を超える人気アナリスト。

アクセスランキング

- デイリー

- 週間

- 月間