【2024年】辰年の相場格言とは?干支アノマリーで株式市場を展望!!

株式情報 投資戦略 相場展望 日本株 特集 2023.12.26

日本の株式市場には、干支と市場の値動きを結びつけたアノマリーがあります。

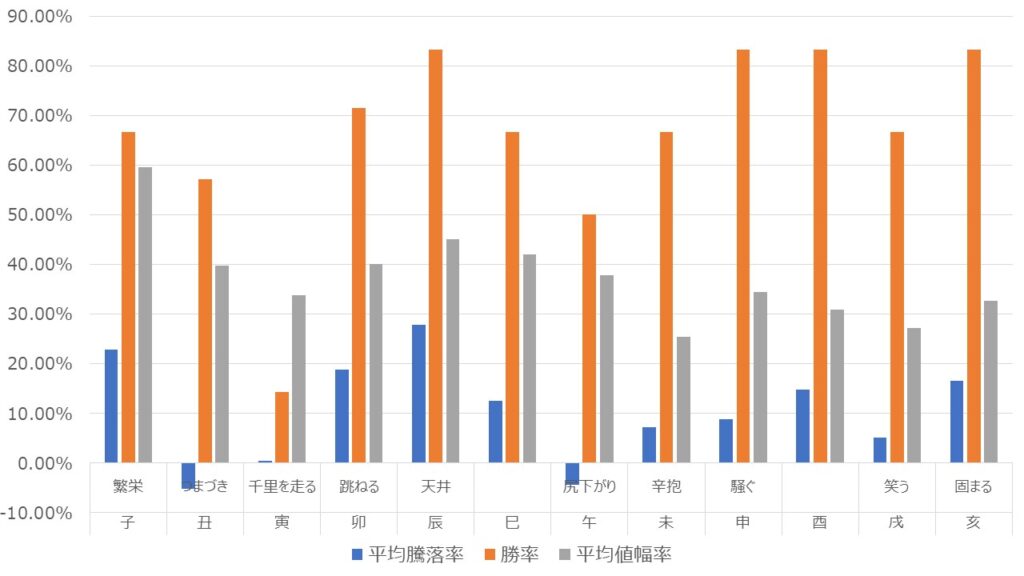

具体的には、各干支について「子は繁栄、丑つまづき、寅千里を走る、卯跳ねる、辰巳天井、午尻下がり、未辛抱、申酉騒ぐ、戌笑う、亥固まる」と言われています。

このアノマリーの歴史は古く、なんと明治41年(1908年)の文献にも「辰巳上がり」という言葉が記載されているんです。

そこで本記事では、現代においても干支に関する相場格言は当たっているのかを分析し、たつ年にあたる2024年の相場が「辰巳天井」と言えるような強い動きとなるかを展望したいと思います。

目次

干支ごとの勝率や騰落率、値幅率に傾向はある?

まずは、1949年から2023年までの日経平均株価のデータをもとに、干支によって日本株市場の動きに傾向があるかを検証しました。

具体的には、各干支ごとに日経平均株価の勝率や、始値から終値までの騰落率、安値から高値までの値幅率の平均を算出しています。

※2023年(卯年)は12月6日までの暫定値で算入しています。

平均の騰落率を見ると「つまづき」の丑年や、「尻下がり」の午年はマイナスになっています。

逆に平均騰落率が高いのは「天井」の辰年、「繁栄」の子年、「跳ねる」の卯年で、それぞれアノマリーと矛盾しない結果です。

平均値は極端な値動きが出た年のデータに引っ張られてしまうため、勝率を確認すると、「千里を走る」寅年が特出して低くなっています。

寅年は比較的値幅率も高く、寅のように荒っぽい相場になりやすいという見方ができます。

逆に勝率が高いのは「天井」の辰年、「騒ぐ」の甲年と酉年、「固まる」の亥年です。

亥年は平均騰落率も高く、「固まる」というよりも「猪突猛進」に近い相場になっているように思います。

辰年相場の値動きの特徴とは?

先ほどのデータから、辰年は勝率も値幅率も高く、相場が強く推移する傾向があると分かりました。

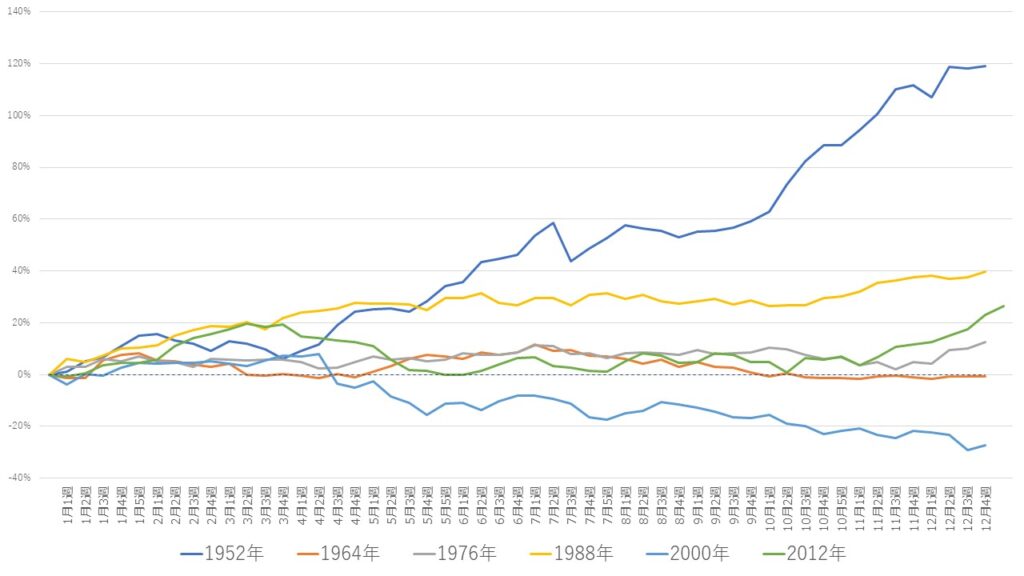

とはいえ、毎年そうなるわけではありませんので、ここからは辰年の各年の日経平均株価の値動きを見ていきます。

辰年相場は、高値圏で年末を迎えやすい!

過去の辰年相場の日経平均株価の上昇率、値幅率を確認すると、これらが全く同じ年が2年あります。

この1976年と1988年は、大発会を安値として相場が上昇し、大納会に高値をつけて終了しているのです。

安値を割り込まずに強い相場が続き、高値で年末を迎えるなんて、どこで買っても利益になる理想的な相場に思えます。

実は、このような値動きを見せたのは、1959年(戌年)と1960年(子年)、1969年(酉年)、1972年(子年)、1976年(辰年)、1988年(辰年)の6年だけで、そのうち2年が辰年なのです。

「辰巳天井」と言われているのも頷ける値動きです。

ただし、なかにはITバブルが崩壊した2000年など、アノマリーが当てはまらない年があったことも押さえておきたいです。

辰年=米大統領選の年!年半ばは弱含む場面も?

続いては、前年末の終値を0として、辰年の各年における日経平均株価の値動きを比較しました。

この図から、1964年と2000年を除くと、年末に向けて上昇基調となっていることが分かります。

まだ戦後間もなく株価の変動が激しかった1952年のデータを外して、より細かい値動きも確認してみましょう。

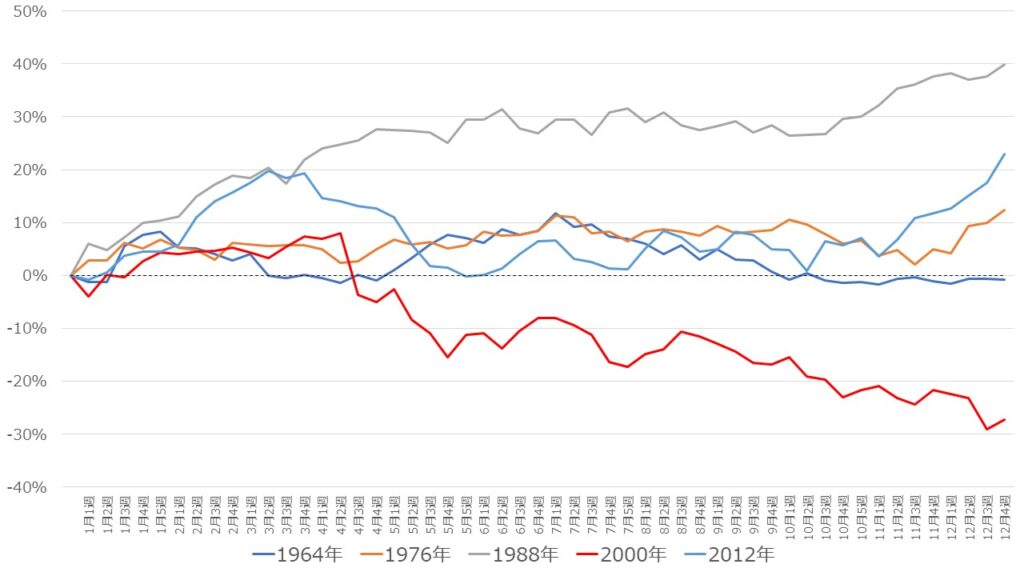

細かく見ると、どの年も1月は好調なスタートを切っていますが、バブル期真っ只中の1988年を除けば、株価が失速する場面が見られています。

2012年や1976年など、日経平均株価がまとまった上昇を見せた年でも、3月以降に株価が失速しているんです。

これは辰年に、米国で一大イベントである大統領選が行われる影響だとみられます。

大統領選の年の3月上旬の火曜日は「スーパー・チューズデー」と呼ばれ、大統領選の予備選挙や党員集会が多くの州で開催されます。

この時期から大統領選の先行きを見極めたいとして、相場の上値が重くなりやすいというのは納得がいきます。

1976年や2012年のケースでは、大統領選が終わるとともに不透明感が晴れ、年末に向けて株高が加速しています。

2024年の相場を迎えるに当たっても、このような傾向と大統領選のスケジュールを押さえておきたいです。

2024年は相場の強さが続き「辰巳天井」となるか?

2023年末の株式市場を見渡すと、NYダウ平均は史上最高値を更新し、日本株は円高が重荷となっているものの底堅さを保っています。

このまま強さが続き、アノマリー通りの「辰巳天井」形成に向かうのでしょうか?

相場の大きな方向感のカギを握る日米の景気動向から、2024年の市場について考えてみます。

米国景気の先行き、日銀の金融政策など波乱要因は多数

12月12-13日に行われた米FOMC(連邦公開市場委員会)で示されたFRB(連邦準備制度理事会)メンバーの予想する政策金利の見通しによれば、2024年は3回の利下げが見込まれています。

インフレが沈静化して利下げが行われれば、株式市場の割高感は薄れ、金利低下によって企業業績も回復に向かうとの期待から、米国株式市場では買いが加速しています。

しかし、FRBによる利下げは、通常景気が軟化している局面で行われます。

景気のスローダウンの程度が軽微で済むのか、それとも深く落ち込むのかを見定める時期が2024年になるとみられます。

市場が楽観に傾いている分、想定以上に景気が悪そうだとなれば、株価の調整幅が大きくなりやすいとして注意しておきたいです。

また国内に目を向けると、インフレの定着を見込んで、日銀がマイナス金利政策の解除を行う可能性が意識されています。

日銀がマイナス金利を解除したとしても、実体経済への影響は限られるとみていますが、短期的な市場の波乱材料となる可能性は高いでしょう。

マイナス金利解除の時期は、春闘での賃上げ動向を見極めた後の春頃になるとの見方が多いため、同時期に株価が調整する可能性は頭に入れておきたいです。

大統領選はトランプVSバイデンとなるか。まずはスーパーチューズデーに注目。

海外に目を向けると、2024年は米大統領選が行われ、トランプ氏VSバイデン氏の戦いが再度繰り広げられる見通しです。

しかし、高齢のバイデン氏と過激な発言で知られるトランプ氏のどちらがトップになったとしても、米国経済の先行きには不安が残ると考えている人が多いのではないでしょうか。

そこでまずは、事実上大統領選の候補者が決定する3月5日のスーパーチューズデイに向けて、他の候補者の可能性は本当にないのかを探っていく展開となるでしょう。

その後もトランプ氏が再選し、市場を混乱させるリスクなどが意識され、株式市場の上値を抑える可能性が想定されます。

とはいえ、大統領選に関する警戒感が先んじて高まれば高まるほど、選挙後にアク抜け感から買いが強まる期待は高いです。

2024年の株式市場は強く始まった後調整を挟み、再度上昇へ?

以上の材料を並べて考えてみると、2024年もこれまでの辰年相場と同じように、高く始まった後調整を経て、再度年末高に向かうシナリオを描いておくのが妥当ではないかと思います。

足元では、米FRBによる利下げ見通しを支えとしながら、新たなテクノロジーであるAIのj普及による経済の成長に期待した強気相場が形成されています。

この勢いのまま、年始まで株高傾向が続いても全く不思議ではありません。

しかし、株高が行き過ぎると、米国景気の悪化、日銀によるマイナス金利解除、米大統領選に関する不透明感などを手掛かりに、春から夏頃にかけて調整を挟む可能性も想定されるでしょう。

そして、不透明感が晴れるとともに、再度株価は上昇に向かうとみられます。

まだまだ不確定要素が多く大雑把ではありますが、このようなシナリオを元に、修正を加えながら、2024年の相場を見ていきたいと思います。

株式情報 投資戦略 相場展望 日本株 特集 2023.12.26

この記事を書いた人

日本投資機構株式会社 アナリスト

日本証券アナリスト協会認定アナリスト(CMA)

日本テクニカルアナリスト協会認定テクニカルアナリスト(CMTA®)日本投資機構株式会社 投資戦略部 主任

証券アナリスト(CMA)

テクニカルアナリスト(CMTA®)

国内株式、海外株式、外国為替の領域で経験豊富なアナリスト・ファンドマネージャーのもと、金融市場の基礎・特徴、マクロ経済の捉え方、個別株式の分析、チャート分析、流動性分析などを学びながら、日本投資機構株式会社では唯一の女性アナリストとして登録。自身が専任するLINE公式など各コンテンツに累計7000名以上が参加。Twitterのフォロワー数も3万人を超える人気アナリスト。

アクセスランキング

- デイリー

- 週間

- 月間