ジャクソンホール会合通過!内容と株式市場への影響は?

株式情報 世界情勢 マーケットニュース 相場展望 2023.08.27

2023年8月24日から26日まで、米ワイオミング州で「ジャクソンホール会合」が開かれました。

毎年8月に開かれるこの会議では、主要各国の中央銀行のトップや経済学者が集い、今後の世界経済について議論がなされます。

2022年にはジャクソンホール会合でのパウエル米FRB議長の発言を受け、株式市場が大きく下落する場面も見られました。

今年は大きなサプライズもなく、無難な通過となりましたが、今後の世界経済を見ていく上で重要となりそうな話題は出てきています。

株式市場が今後どう動いていくかを展望する上でも役に立ちそうですので、まとめておさらいしておきましょう。

目次

パウエル米FRB議長の講演は無風通過

今回のジャクソンホール会合で、パウエル米FRB議長は、現在の米国経済を取り巻くインフレ要因を丁寧に分析する講演を行いました。

その上で、パンデミック関連の歪みがさらに解消されれば、インフレ率に下押し圧力がかかるとの見通しを示しています。

ただし、(FRBが目標としている)2%までインフレ率を押し下げるには、経済成長や労働市場がより弱含む必要があると発言し、先行きには慎重な見方も示しています。

結局、これ以上の利上げが必要かどうかは、データを見ながら都度、慎重に判断していくという話が繰り返され、目新しさのない講演となりました。

S&P500指数 1分足チャート 2023年8月25日22時51分~26日0時38分(日本時間)

※ピンク色で囲った部分がパウエル米FRB議長による講演が行われた時間です。

※TradingView(https://jp.tradingview.com/)のチャートを使用しています。

市場の反応を見ると、講演を受けて新たな悪材料はなかったとの安心感から米S&P500指数が上昇する場面も見られましたが、結局上値では売りが波及しています。

株式市場が楽観もしくは悲観に傾くような、明確な材料は無かったと値動きからも判断できます。

そもそも、今は政策金利を一方向に上げ続けたり、下げ続けたりするのではなく、ある程度上げたところから微調整をしていくような局面にあります。

そう考えれば、目先の金利見通しについて、方向感が示されないのも当然でしょう。

「中立金利水準」は今後も議論の対象に

しかし、目先の金利見通しではなく、長期の金利見通しは今後も議論の対象となり、株式市場を動かす可能性があります。

パウエルFRB議長はジャクソンホール会合で、

「経済が期待どおりに冷え込んでいない可能性があるという兆候に注意を払っている」

「中立的な金利を確実に特定することはできないため、金融抑制の正確なレベルについて常に不確実性がある」

といった発言をしています。

これは、大胆に言い換えると、

「政策金利が5.50%の歴史的に高い水準まで上昇したのにも関わらず、景気が強すぎる」

「もしかしたら、経済にとってちょうど良い金利の水準が変化したのかもしれない」

ということです。

この「経済にとってちょうど良い、景気が冷え込みも加熱もしない金利の水準」のことを中立金利と言います。

一般的に、金利とインフレ率のどちらが高いかによって、景気抑制的な金融環境か、景気刺激的な金融環境かが決まります。

ただし、たとえ金利がインフレ率よりも高かったとしても、その差が大きすぎなければ、金利を上回る利益を得られるだけの戦略を持っている人はお金を借りると考えられます。

そうして適度にお金が回り、景気が冷え込みも加熱もしない金利の水準を中立金利と言うのです。

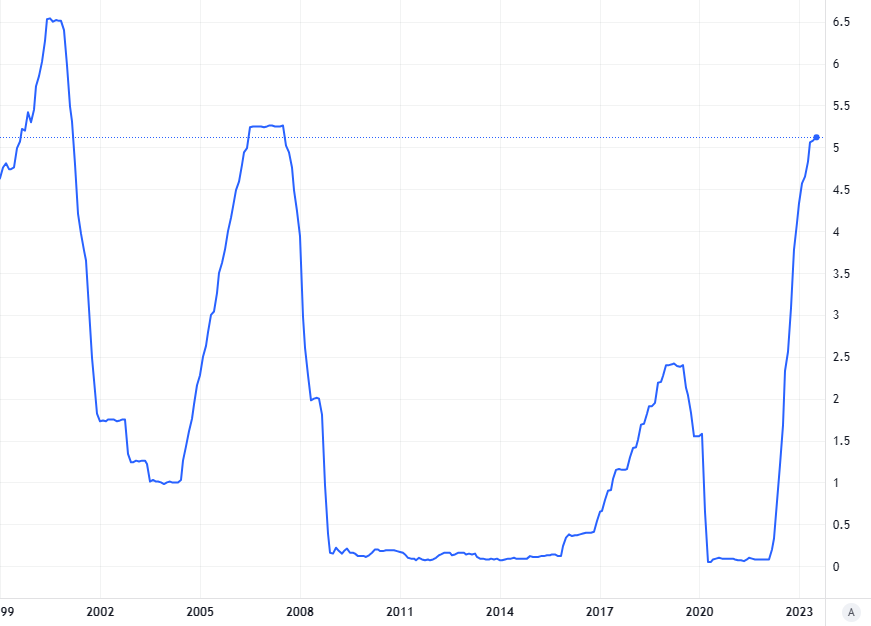

リーマンショック以降、中立金利はインフレ率に0.5%程度を上乗せした水準だと考えられてきました。

米FRBはインフレ率の目標を2.0%としていますから、この場合、金利の水準は長期的に2.5%程度に落ち着いていくことになります。

FFレート 1999年1月~2023年8月

しかし、現在は政策金利が5.5%なのにも関わらず、アメリカ経済は落ち込まず、GDPはプラス成長を続けています。

こうした状況証拠からも、経済構造が変化して、中立金利の水準が変わっているのではないか?と考えられるのです。

今後投資家が注意すべき点は?

「なぜ今、アメリカ景気がこんなに景気が底堅いのか?」というのは一種の謎であって、様々な意見があります。

また、このまま景気の底堅さが続くかについても意見が割れているところです。

中立金利の水準が変わったかどうかについても、これからゆっくりと答えを探すことになるでしょう。

とはいえ、投資家にとっては、今の米国景気が思ったよりも強く、これまでよりも高い金利水準が長期的に続いていく可能性があるという情報だけでも十分に価値があります。

金利の上昇は一部の成長株にとって重荷となりますが、景気が悪くないのであれば、株式市場は総崩れとはなりません。

金利上昇の影響が限定され、景気とともに成長を続ける期待ができる銘柄は今後も上昇基調を保つ期待ができます。

一方で、一部の企業にとっては厳しい環境が続くかもしれません。

特に、資金調達コストの上昇や、労働市場のひっ迫による人材獲得競争の激化は新興企業にとって重荷となります。

今回は米国の話を中心としましたが、日本経済も勿論米国経済の影響を強く受けます。

金利上昇を嫌気して相場全体が弱含む場面はあるかもしれませんが、アメリカの景気が底堅さを保つ限りは総崩れはないとみて、銘柄を選別していくのが良いでしょう。

株式情報 世界情勢 マーケットニュース 相場展望 2023.08.27

この記事を書いた人

日本投資機構株式会社 アナリスト

日本証券アナリスト協会認定アナリスト(CMA)

日本テクニカルアナリスト協会認定テクニカルアナリスト(CMTA®)日本投資機構株式会社 投資戦略部 主任

証券アナリスト(CMA)

テクニカルアナリスト(CMTA®)

国内株式、海外株式、外国為替の領域で経験豊富なアナリスト・ファンドマネージャーのもと、金融市場の基礎・特徴、マクロ経済の捉え方、個別株式の分析、チャート分析、流動性分析などを学びながら、日本投資機構株式会社では唯一の女性アナリストとして登録。自身が専任するLINE公式など各コンテンツに累計7000名以上が参加。Twitterのフォロワー数も3万人を超える人気アナリスト。

アクセスランキング

- デイリー

- 週間

- 月間