【2022年12月版】上がる銘柄が見つかる!スクリーニング条件を公開

株式情報 投資戦略 日本株 特集 2022.12.20

せっかく個別銘柄に投資を行うのであれば、特に伸びしろが大きく、リスクも限定されている銘柄を選びたいですよね。

しかし、東京証券取引所には2022年12月現在3,800社以上が上場していますから、すべてをつぶさに見ていくのは物理的に無理があります。

そこで、今回は弊社のアナリストがどういった基準で有望な銘柄を絞り込んでいるのか、お見せしていきます。

目次

上がる銘柄が見つかるスクリーニング条件とは?

アナリストがスクリーニングを行う際には、相場全体がどのような環境にあるかを鑑みた上で条件を設定しています。

たとえば、足元の市場では、今年に入ってから長らく続いた米長期金利の上昇が一服し、来年にかけてアメリカのFRB(連邦準備制度理事会)が利上げペースを減速させるのではないかという思惑も浮上しています。となると、金利の上昇が重荷となって年始から大きく売られて、安くなっているけれど、これから金利が低下すれば、見直されそうな銘柄を拾っていくのが良さそうです。

そうした意図をもって、今回設定した条件がこちらです。

・3年前年度比売上高変化率30%以上

・PER(株価収益率)20倍以下

・ROE(自己資本利益率)10%以上

ここからは、それぞれについて、なぜその条件を採用したのかを解説していきます。

成長率は売上、利益どちらで見るべき?

まず最初の条件としたのが、売上高変化率です。成長を続けていて、収益拡大とともに株価が上昇しやすい銘柄を絞りこむために条件を採用しています。

成長率を見る上では、営業利益や経常利益の変化率を用いることもできます。しかし、利益で判断してしまうと、成長投資を行って利益が伸び悩んでいるような銘柄はスクリーニングにかからなくなってしまいます。そのため、成長期にある銘柄を探す際には、売上高の変化率を用いる場合が多いです。

また、3年前というのもポイントになっています。というのも、1年前、2年前はコロナ禍から景気がまばらに回復する最中で、業績が極端に落ち込んでいた企業が多かったからです。この時期からの成長率にしてしまいますと、「ただ業績が戻っただけ」で成長を持続しているわけではない企業が出てきてしまいやすくなります。このように、どんな銘柄を探したいかを念頭に置いた上で、いつからの成長を見るかを考えています。

「PER(株価収益率)」は当てにならないのか?有効な見方を解説

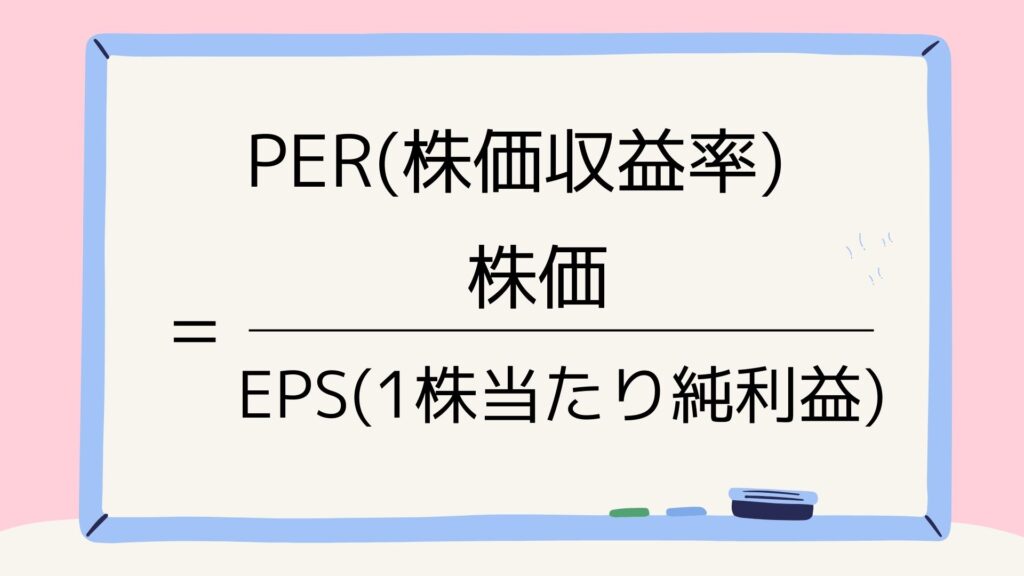

次に、PER(株価収益率)についてお伝えしていきます。PERは、株価÷EPS(1株当たり純利益)で求めることができ、利益に対して株価が割安か、割高かを示すとされています。

企業が1年間に稼ぐ「1株当たり純利益」の何倍まで株価が買われているか、逆に言えば、投資金を1株当たりの純利益だけで回収するには何年かかるかを表しています。

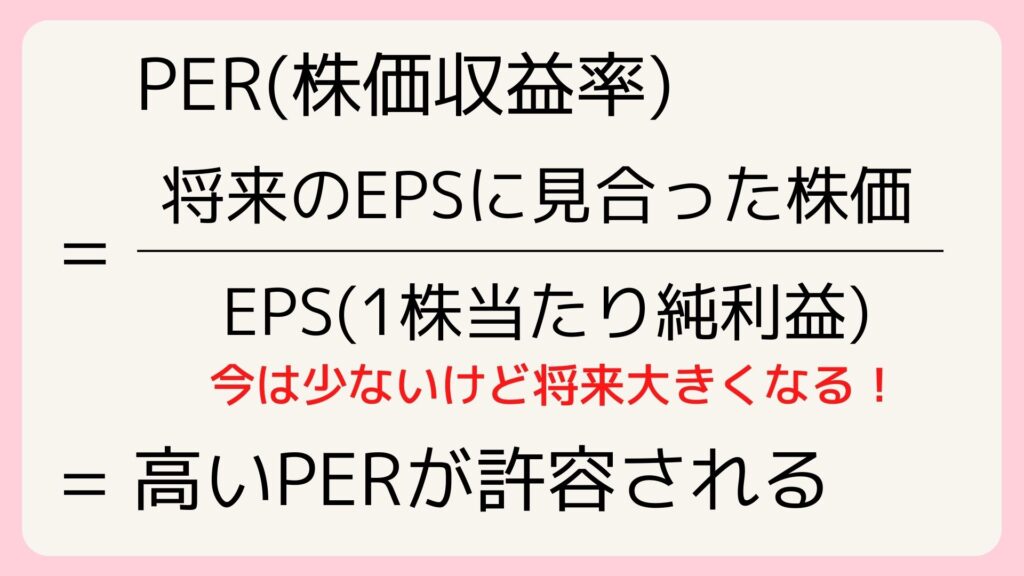

一般的に15倍以下が割安とも言われますが、その企業の成長性や、市場全体の環境によって、目安は変化します。特に成長企業の場合は、将来の1株当たり純利益は大きくなることが予想されますので、将来の利益に見合った高い株価がつくのは当然で、PERは大きくなりやすいです。そのため、成長率とPERのバランスを加味した上で、銘柄の割高、割安を判断する必要があると考えられます。

稼ぐ力を見る!「ROE(自己資本利益率)」にも注目

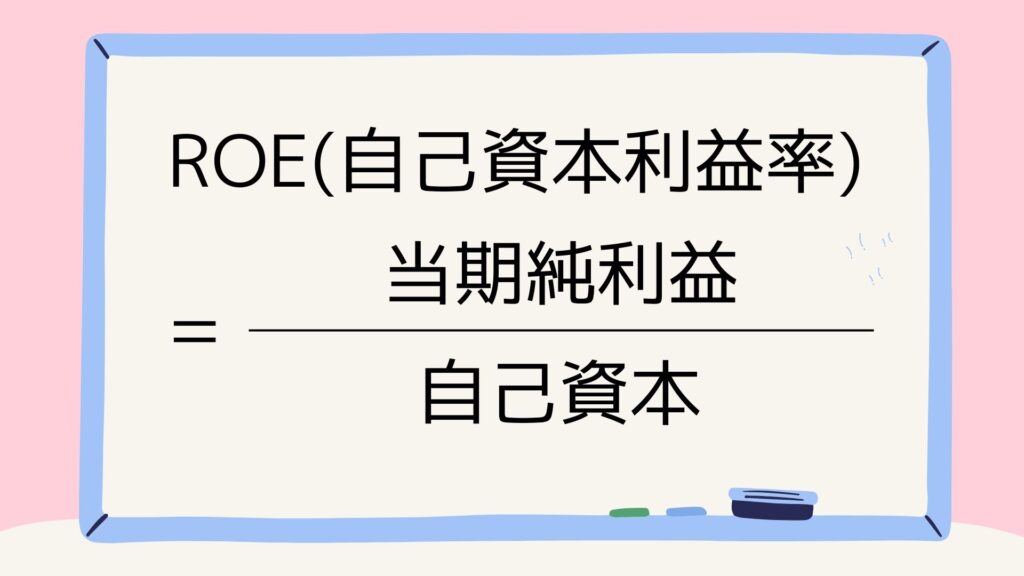

最後に、ROE(自己資本利益率)も条件としたいです。ROEとは、当期純利益を自己資本(株主資本)で割って求める、株主から集めたお金を効率良く使って稼げているかを表す指標です。

株主の利益の源泉は、企業が稼いだ利益ですから、少ない資金でより効率良く稼いでくれた方が、株主にとって利回りは高くなると考えられます。2021年度の東証プライム上場企業のROE(自己資本利益率)は9.7%でしたので、資金を有効活用できていない企業をふるい落とす目的で、10.0%を基準としました。

ただし、ROEは借り入れが多くなると、大きくなる傾向があります。借入が多く、ROEも高い企業は、短期間で大きく稼ぐためにリスクを取っていると判断できます。リスクは株価にも反映され、値動きが荒くなりやすい点は念頭に置いておきたいです。

実際のスクリーニング結果を公開!

実際に、ここまで紹介してきた条件に加えて、投資を行う際の流動性の高さを加味した上で、スクリーニングを行った結果がこちらです。

流動性が極端に低い銘柄を除くために、「5日平均の売買代金が1億円以上」という条件を

付け加えています。また、上から、PEGレシオがプラス、かつ、低い銘柄から並べることとしました。

「PEGレシオ」を用いてより有望な銘柄を探そう!

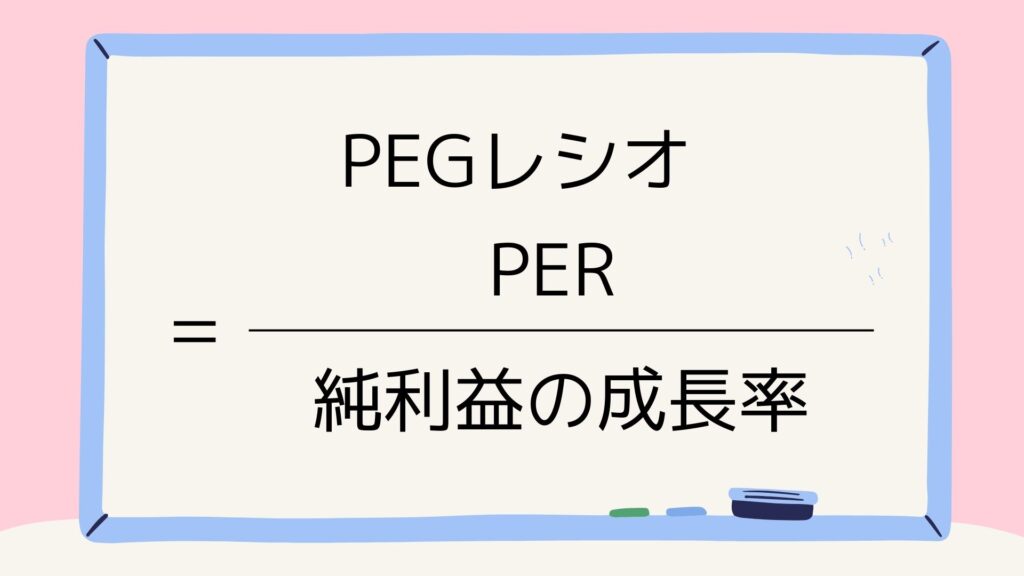

今回並び順を決めるために用いたPEG(Price Earnings Growth)レシオというのは、成長率とPERのバランスを見ることで、株価の割安、割高を判断する指標です。

PERを純利益の成長率で割って求めることから、成長率よりもPERの方が小さい数字の場合、PEGレシオは1を下回ります。また、PEGレシオは前期比の成長率で算出していますので、前期比でマイナス成長となっている銘柄はPEGレシオもマイナスになっている、というわけです。

今回は前期比でもプラス成長を維持していて、成長率に対してPERが割安な銘柄を選出するため、PEGレシオがプラス、かつ、低い銘柄を上位に持ってきています。

スクリーニング活用の際に注意すべきポイントは?

スクリーニングを行えば、会社四季報や開示情報をひとつひとつ見ていかなくても、好みにあった銘柄を発見できます。しかし、スクリーニングに引っかかったからといって必ずしも良い銘柄ではないと考え、最終的には自分で銘柄の中身を見ておくことも重要です。

たとえば、今回のスクリーニングに合致した銘柄には、半導体関連が多くなっています。半導体関連株は中長期的な成長が見込まれる上に、足元の株価は割安になっているため、たしかに将来的な上昇期待は高いです。一方で、半導体市況は変動が激しく、株価も市況に左右されながらの推移になりやすいため、リスクが高い銘柄群とも言えます。

他にも、スクリーニングに引っかかるだけの良い数字が出ている理由が、一過性の収益計上によるものでないかは見ておく必要があるでしょう。スクリーニングはあくまで、投資対象となり得る銘柄を絞り込む目的と考えた上で、活用していただければと思います。

株式情報 投資戦略 日本株 特集 2022.12.20

この記事を書いた人

日本投資機構株式会社 アナリスト

日本証券アナリスト協会認定アナリスト(CMA)

日本テクニカルアナリスト協会認定テクニカルアナリスト(CMTA®)日本投資機構株式会社 投資戦略部 主任

証券アナリスト(CMA)

テクニカルアナリスト(CMTA®)

国内株式、海外株式、外国為替の領域で経験豊富なアナリスト・ファンドマネージャーのもと、金融市場の基礎・特徴、マクロ経済の捉え方、個別株式の分析、チャート分析、流動性分析などを学びながら、日本投資機構株式会社では唯一の女性アナリストとして登録。自身が専任するLINE公式など各コンテンツに累計7000名以上が参加。Twitterのフォロワー数も3万人を超える人気アナリスト。

アクセスランキング

- デイリー

- 週間

- 月間