トリプル安後の株価はどうなる?アメリカで過去に起きた例を徹底検証

世界情勢 株式情報 投資戦略 マーケットニュース 相場展望 米国株 2025.05.27

2025年の3月から4月にかけて、アメリカで株価、債券、為替がそろって売られる「トリプル安」と呼ばれる現象が発生しました。

アメリカの資産のトリプル安は頻繁に起きるものではない上に、派手な下落となったため、市場の注目を大いに集めました。

そこで今回は、トリプル安とは何か、過去にどのような局面で起きていたのかを分析し、今後の株式市場について考えていきたいと思います。

目次

トリプル安とは?どのくらい珍しい現象なのか

「トリプル安」とは、株式、債券、為替という3つの資産が同時に下落する現象のことを指します。

経済や政治の不確実性が高まった際に発生しやすいため、新興国では比較的よく見られます。

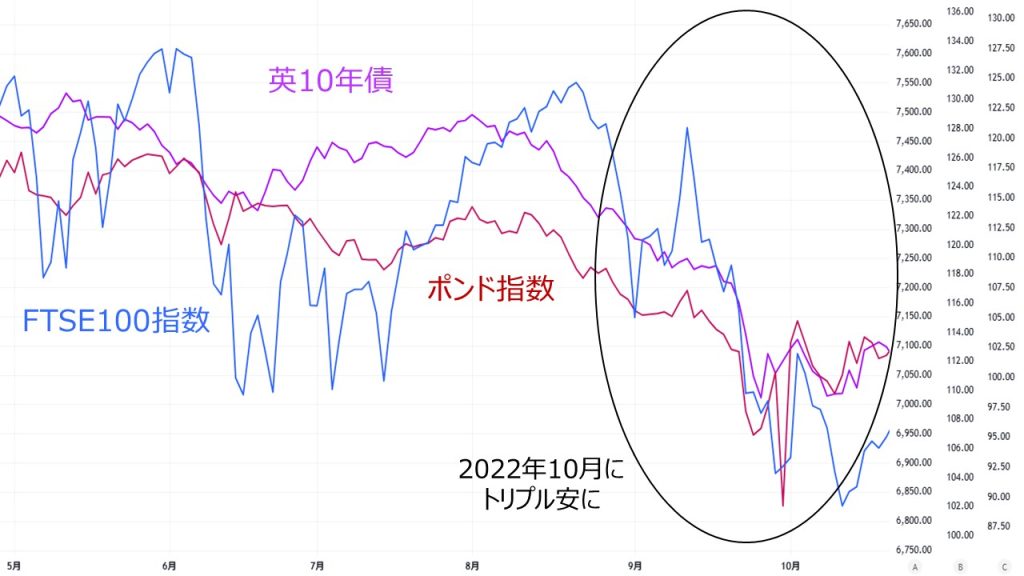

先進国の例では、2022年9月に、イギリスのトラス政権が大型の財政政策を打ち出したことで、株式・債券・ポンドが同時に売られるトリプル安が発生しました。

2022年4月28日~10月20日

※TradingView(https://jp.tradingview.com/)のチャートを使用しています。

トラス政権で打ち出されたのは財源の裏付けがない大型の財政政策でしたので、国債が大量に発行され、英国債の価値が低下するとの見方が広がりました。

また、ポンドの価値さえも損なわれるかもしれないとの不安や、金利の急騰で経済がダメージを受けるとの見方も浮上し、トリプル安となったのです。

では、世界一の経済大国であり、基軸通貨であるドルを有するアメリカでは、どの程度の頻度でトリプル安が発生してきたのでしょうか?

今回は、1980年1月から2025年3月までの間で、S&P500、米10年国債、ドル指数のすべてが、前月比で下落した月を抽出しました。

すると、以下のように約44年間でトリプル安は37回発生しています。

年平均で約0.84回、つまり「1年に1回あるかないか」の頻度です。

2000年以降で見ると、約24年間で15回、年平均で0.58回発生しています。

近年は発生回数が減少傾向にあるわけですが、それでも2年に1回程度はトリプル安が起きていますので、そこまで珍しい現象ではないとの見方ができます。

トリプル安の原因とは?なぜ発生したのか過去の例を検証

では、トリプル安はなぜ発生するのか、その原因を過去の例から考えてみましょう。

以下の表は、1980年以降にトリプル安が発生した月に、何があったかを簡潔にまとめたものです。

表には、それぞれの時期の米FRB(連邦準備制度理事会)による金融政策の「方向性」も記載しました。

なぜなら、「金融政策をめぐる不透明感」がトリプル安が発生する引き金となるケースがもっとも多いからです。

ここからは、金融政策をめぐる不透明感を背景にトリプル安が発生したケースについて、いくつかの具体例を取り上げて見ていきます。

トリプル安は金融政策を理由に発生することが多い

株価がITバブルのピーク圏にあった2000年5月には、FRBが景気の過熱を抑えるために大幅な利上げを実施しました。

これを機に割高感が意識されたため株価は崩れ、金利上昇で債券価格は下落。

リスクオフムードが強まったことで、ITバブルで資金を集めていた米国から資金が流出し、ドルも売られてトリプル安となりました。

その後の株式市場は、ITバブル崩壊へと向かっていきます。

S&P500指数 日足チャート (2000年2月24日~2001年5月4日)

※青い部分がトリプル安となった月

また、2022年12月には、FRBが政策金利を15年ぶりの高水準である4.25〜4.50%に引き上げました。

引き上げ幅自体は市場予想の範囲内であったものの、その後の記者会見でパウエルFRB議長がインフレ退治を優先する姿勢を明確化。

金利の先高感から債券が売られ、利上げ長期化による企業業績の悪化懸念から、株式市場も下落しました。

加えて、ECB(欧州中央銀行)が利上げを行い、ユーロが買われたことで、為替はドル安方向に動き、トリプル安となりました。

S&P500指数 日足チャート (2022年9月21日~2023年8月3日)

※青い部分がトリプル安となった月

ただし、翌月に発表された米消費者物価指数(CPI)で、インフレ率の鈍化が確認されたため、株価は早期に回復しています。

金融政策以外の原因でトリプル安になった例は?

しかし、2025年3月に発生したトリプル安は、金融政策が引き金ではありませんでした。

このように金融政策以外の理由によって、アメリカでトリプル安が発生した過去の事例はあるでしょうか?

いくつか代表的な例を見ていきたいと思います。

まず挙げられるのは、1985年7月に発生したトリプル安です。

1980年代前半のアメリカでは高金利が続き、ドル高が進みました。

ドル高は、輸出競争力を低下させる要因となり、貿易赤字の拡大が問題視されるようになります。

そこで、レーガン政権は1985年9月に、各国との協調為替介入でドル安を誘導する「プラザ合意」に至りました。

各国は、アメリカが保護主義に走るとの警戒感から、協調介入、ドル安誘導に合意しました。

このプラザ合意に先んじて、ドル高の是正を意識した政府の姿勢を織り込む形で、市場ではドルが売られたのです。

また、当時の米国では財政赤字も急増しており、国債が増発されて供給過剰になるとの警戒感も浮上していました。

「貿易赤字」と「財政赤字」の双子の赤字が蓄積され、アメリカの経済成長に影を落とすとの警戒感がトリプル安を招いたとも言えます。

S&P500指数 日足チャート (1985年5月7日~1986年1月24日)

※青い部分がトリプル安となった月

もっとも、ドル安でアメリカの輸出関連企業が復活するとの期待から、プラザ合意の頃を底にしてS&P500指数は上昇基調に転じています。

他にも、1989年9月には、日本のバブルで対円でドル安が進んだタイミングに大手投資銀行の経営危機によるリスクオフの株売り、債券売りが重なり、トリプル安が進む場面が見られました。

S&P500指数 日足チャート (1989年8月16日~1990年4月5日)

※青い部分がトリプル安となった月

また、2007年6月にはサブプライムローン問題の表面化によって、ベア・スターンズ傘下のヘッジファンドが破綻に追い込まれ、信用不安から株・債券・為替のすべてが売られました。

信用不安による債券売りと、景気悪化懸念によるドル売りが重なったと考えられます。

S&P500指数 日足チャート (2007年4月26日~2008年9月11日)

※青い部分がトリプル安となった月

その後の株価は8月の安値を底に戻したのですが、結局問題は残り、リーマンショックによる下落に向かうことになります。

このように、金融政策以外の理由でトリプル安が進んだ場面では、ドル安政策が意識されていたか、信用不安が広がり、金融危機が意識されていたことが分かります。

トリプル安後の株価はどうなる?過去の傾向はバラバラ!

ここまで、過去に発生したトリプル安の例をいくつか取り上げてきました。

トリプル安発生時の株価チャートをいくつか取り上げて見ると、トリプル安が発生したからといって直ちに株価が暴落するわけではないことがよく分かります。

また、ITバブルの崩壊時やリーマンショック時には、トリプル安が発生した後、株価がしっかり戻してから再度売られる動きとなっています。

トリプル安後に株価が回復する場面が目立つのは、トリプル安が誰の目にもよく分かる市場の混乱を示すシグナルであり、政府や金融当局が早期に対処するからだと考えられます。

しかし、混乱の種となった問題が解消されないと、再度株式市場は下値を模索すると考えられます。

トランプ政権下で発生したトリプル安。今後の影響は?

2025年の3月から4月にかけて発生したトリプル安に視点を戻すと、今回は米国による相互関税の発動が引き金となりました。

2025年にトランプ政権下でトリプル安が発生した理由とは?

トランプ政権が発表した相互関税が、想定よりも高い税率であったことを受けて、金融市場では以下のような動きが加速したのです。

①関税が企業業績を圧迫することを警戒した米国株売り

②損失が発生した投資家による手仕舞いの米国債売り

③投資先としての米国の魅力の低下、基軸通貨としての信任低下を織り込んでのドル売り

加えて、トランプ大統領が、FRBの利下げが遅れているとして、パウエル議長を「一刻も早く解任すべき」と批判を繰り返したこともトリプル安の要因となりました。

これは、アメリカの金融政策が「政治に振り回される」リスクが強く意識されたからです。

FRBは本来、インフレや雇用といったマクロ経済の安定を目指して、政治とは独立して政策判断を行う存在です。

もしこの独立性が損なわれれば、市場は「中央銀行は政権の都合で金利を下げるのではないか」と不信感を強めることとなり、ドルの価値や米国債の信頼性まで揺らぐ恐れがあるのです。

2025年のトリプル安後の相場展開は?年後半の注意点

トリプル安が誰の目にもよく分かる市場の混乱を示すシグナルであり、政府や金融当局が早期に対処するため、過去のトリプル安後には株価がしっかりと値を戻す場面が目立ちました。

今回も同様に、トランプ政権はトリプル安後に態度を変え、市場の混乱に対処する姿勢を見せています。

トリプル安が進んだ直後に、トランプ政権は相互関税の一部を「90日間停止する」と発表しました。

これは、財務長官であるベッセント氏が市場の混乱を見て「このままでは危ない」と判断し、トランプ大統領に進言した結果だと言われています。

さらに各国との協議の進展を示唆する発言が相次いだことで、株式市場は落ち着きを取り戻しつつあります。

しかし、関税引き上げが行われることには変わりなく、企業業績への影響はこれから表面化する見通しです。

また、米国が保護主義に走り続けるとしたら、米国が投資マネーを世界中から集め続けることは困難になるのではないかとの警戒感も広がっています。

こうしたまだ不確実な要素が悪い方向に転べば、年後半にかけて再度米国株が下値を模索する可能性が懸念されます。

目先の投資戦略としては、株価が戻した場面で、持ち高をある程度調整しておき、再下落時に買い増しできる体制を作っておくことが重要かと思います。

トリプル安が株価の暴落に直結するわけではありませんので、過剰な悲観は不要ですが、問題の本質が解決するまでは、慎重かつ柔軟なスタンスで相場に向き合いたいです。

世界情勢 株式情報 投資戦略 マーケットニュース 相場展望 米国株 2025.05.27

この記事を書いた人

日本投資機構株式会社 アナリスト

日本証券アナリスト協会認定アナリスト(CMA)

日本テクニカルアナリスト協会認定テクニカルアナリスト(CMTA®)日本投資機構株式会社 投資戦略部 主任

証券アナリスト(CMA)

テクニカルアナリスト(CMTA®)

国内株式、海外株式、外国為替の領域で経験豊富なアナリスト・ファンドマネージャーのもと、金融市場の基礎・特徴、マクロ経済の捉え方、個別株式の分析、チャート分析、流動性分析などを学びながら、日本投資機構株式会社では唯一の女性アナリストとして登録。自身が専任するLINE公式など各コンテンツに累計7000名以上が参加。Twitterのフォロワー数も3万人を超える人気アナリスト。

アクセスランキング

- デイリー

- 週間

- 月間