投資において、思うように大きな利益が出せない、あるいは損失を抱え続けてしまう──。駄目だとわかっていても利益は薄く、損は大きい取引になってしまっている方は多いのではないでしょうか。

こうした状況に陥る原因の1つに、人間の心理的特性があると言われています。このような人間の心理が経済的な判断にどう影響を与えるのかを解明し、体系化した学問が「行動経済学」です。

行動経済学の中核をなす代表的な理論に、「プロスペクト理論」があります。プロスペクト理論を理解すると、自分自身の投資行動を見つめ直し、改善するヒントが得られます。

まずは、このプロスペクト理論がどのようなものか、その基礎から確認していきましょう。

プロスペクト理論とは?|感情が投資成績を左右する!

プロスペクト理論とは、ノーベル経済学賞を受賞したカーネマンとトヴェルスキーが提唱した、人間の損得感情に関する理論です。

何が起こるかわからない状況で、人々がどのように意思決定を行うのかを、心理学的な側面から説明しています。

従来の行動経済学とは異なる発想

伝統的な経済学では、「人間は常に自己の利益を最大化するために合理的な意思決定を行う」と考えられてきました。

個人の感情や「こうに違いない」といった思い込みは考慮されず、すべての判断は論理的な計算に基づいて行われる、というのが大前提だったのです。

しかし、心理学者のダニエル・カーネマンとエイモス・トベルスキーが提唱したプロスペクト理論は、この「人間は常に合理的だ」という考え方に疑問を投げかけています。

そして、不確実な状況における人の判断は特定の心理的なクセによって偏りがちであり、特に「損をすることを極端に嫌う」という性質が強く働くことを発見したのです。

この理論は、経済の世界における「人間とはどういう存在か」という見方そのものを、根本から大きく変えることになりました。

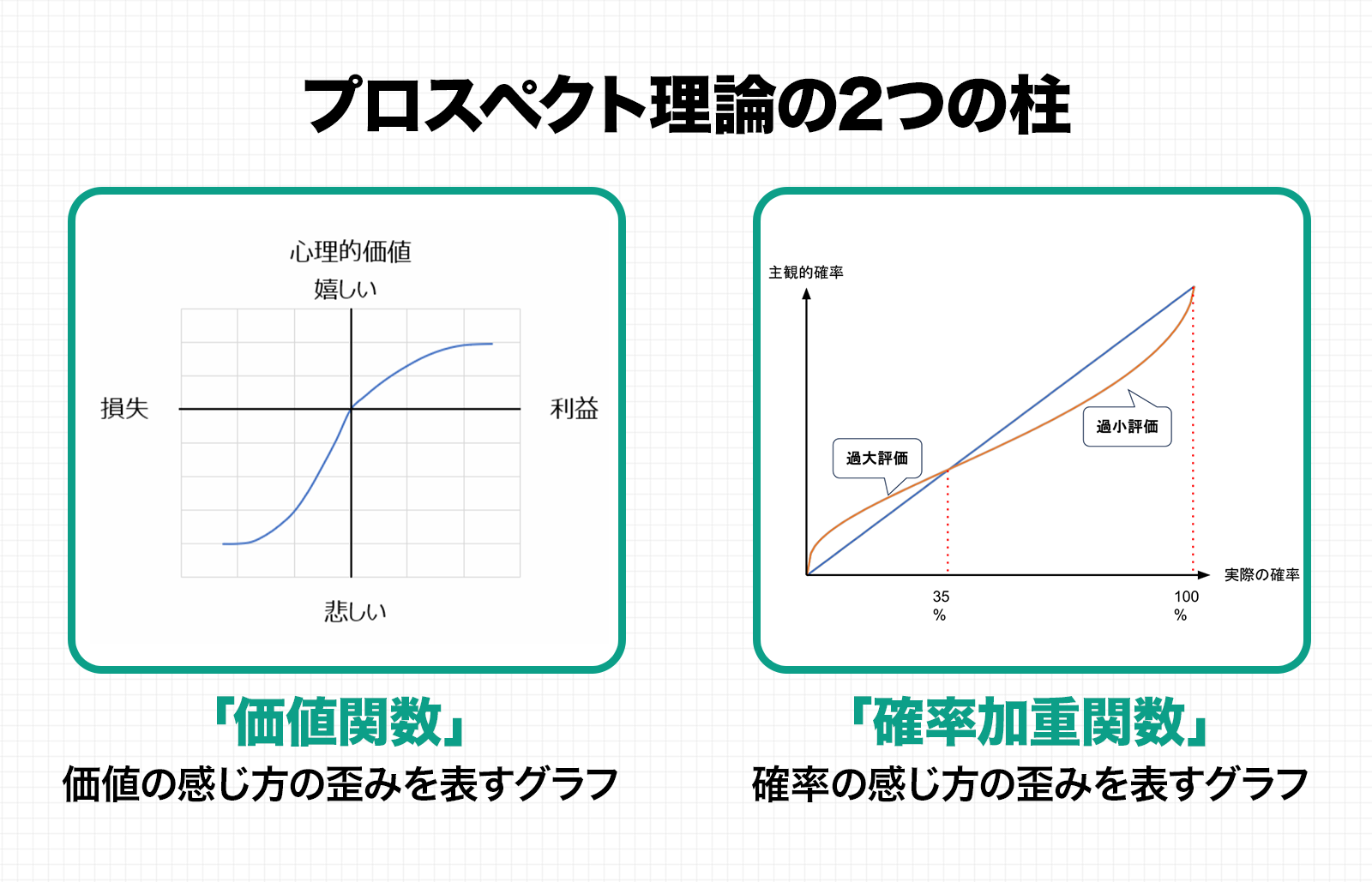

プロスペクト理論の2つの柱|価値関数と確率加重関数

プロスペクト理論を考える上で重要なものが2つあります。

価値の感じ方の歪みを表す「価値関数」と、確率の感じ方の歪みを表す「確率加重関数」です。

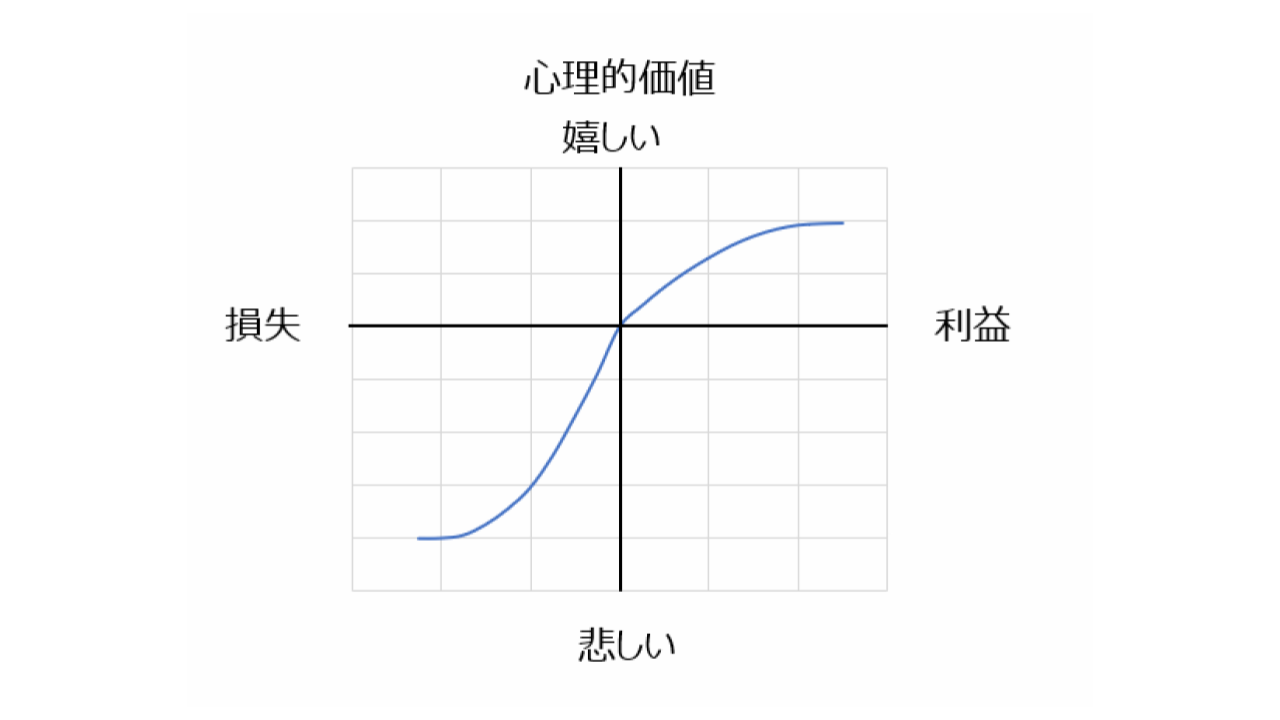

価値関数:損は得の2倍重く感じる

価値関数とは、人が利益や損失をどのように感じるかを示したものです。価値関数は、S字型のカーブを描きます。

理論的にいえば「1万円を貰う」嬉しさと「1万円を失う」悲しさは同じはずです。しかし、実際には「1万円を失う」悲しさの方が大きく感じる人が多いです。

これは、金額によって与えられる嬉しさや悲しさは正比例ではないことを表しています。損失から受ける苦痛の度合いは「利益による満足度の2~2.5倍」と言われているのです。

▼こちらが、価値関数のグラフで、利益を出した時の嬉しさと、損失を出した時の悲しさを表しています。

利益を出した時の嬉しさよりも、同じ量の損失を出した時の悲しさの方が大きいことがわかります。

こうした価値観の歪みが、損失が出ても感覚が麻痺して損切りを遅らせ、逆に利益はわずかでも確定したくなる「損大利小」の行動の原因となるのです。

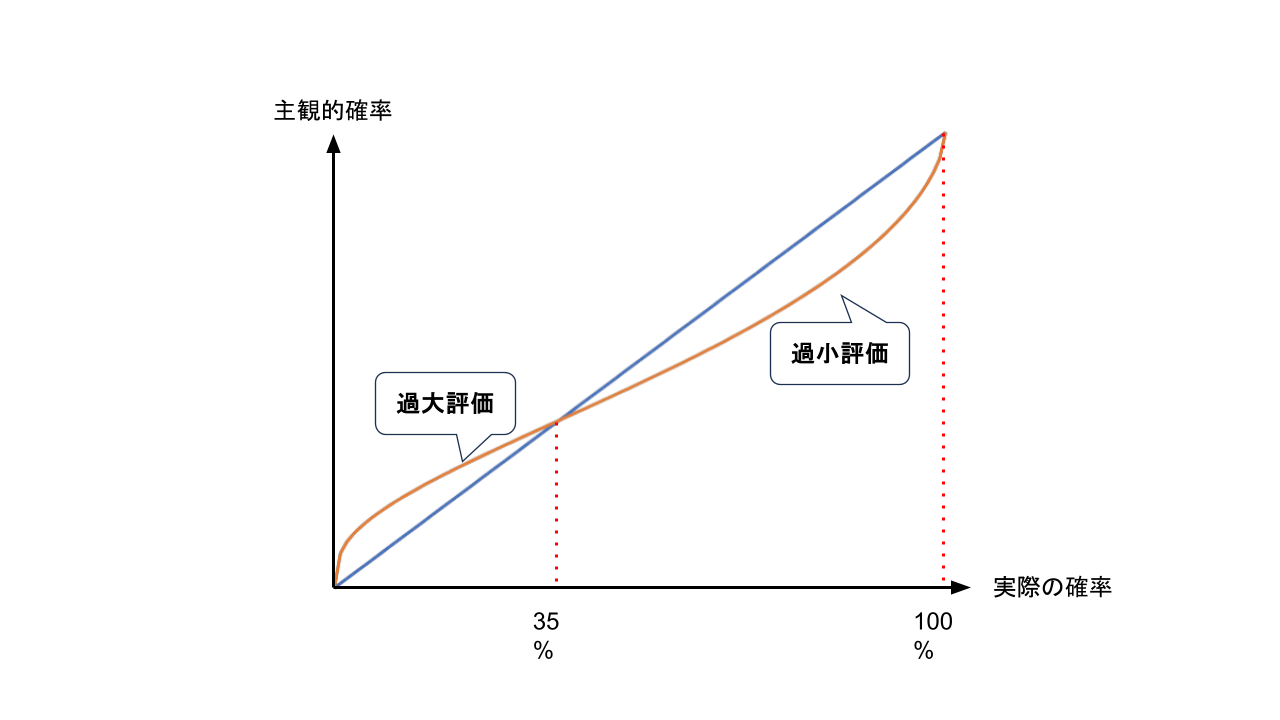

確率加重関数:確率を正しく認識できない心理

確率加重関数は、人間が確率をそのまま認識するのではなく、歪めて評価する傾向を示すものです。

特に、発生確率が極めて低い出来事を過大評価し、逆に発生確率が非常に高い出来事を過小評価する特徴があります。

株式投資において、この心理は「宝くじ株」への投機的な行動に繋がります。

例えば、「新薬開発に成功すれば株価が50倍になる」といった、客観的な成功確率が1%にも満たない銘柄に対し、投資家は「もしかしたら」という期待からその低い確率を過大評価し、過剰な資金を投じてしまうことがあります。

▼こちらが確率加重関数のグラフで、35%以下の部分では実際の確率より主観的確率が高くなっています。

主観的な確率が実際の確率よりも高いということは、確率を過大に評価しているということです。

逆に35%以上の部分では実際の確率より主観的確率が低くなっており、確率を過小評価しています。

このように確率の歪んだ認識が、非合理な投資判断を招く一因となるのです。

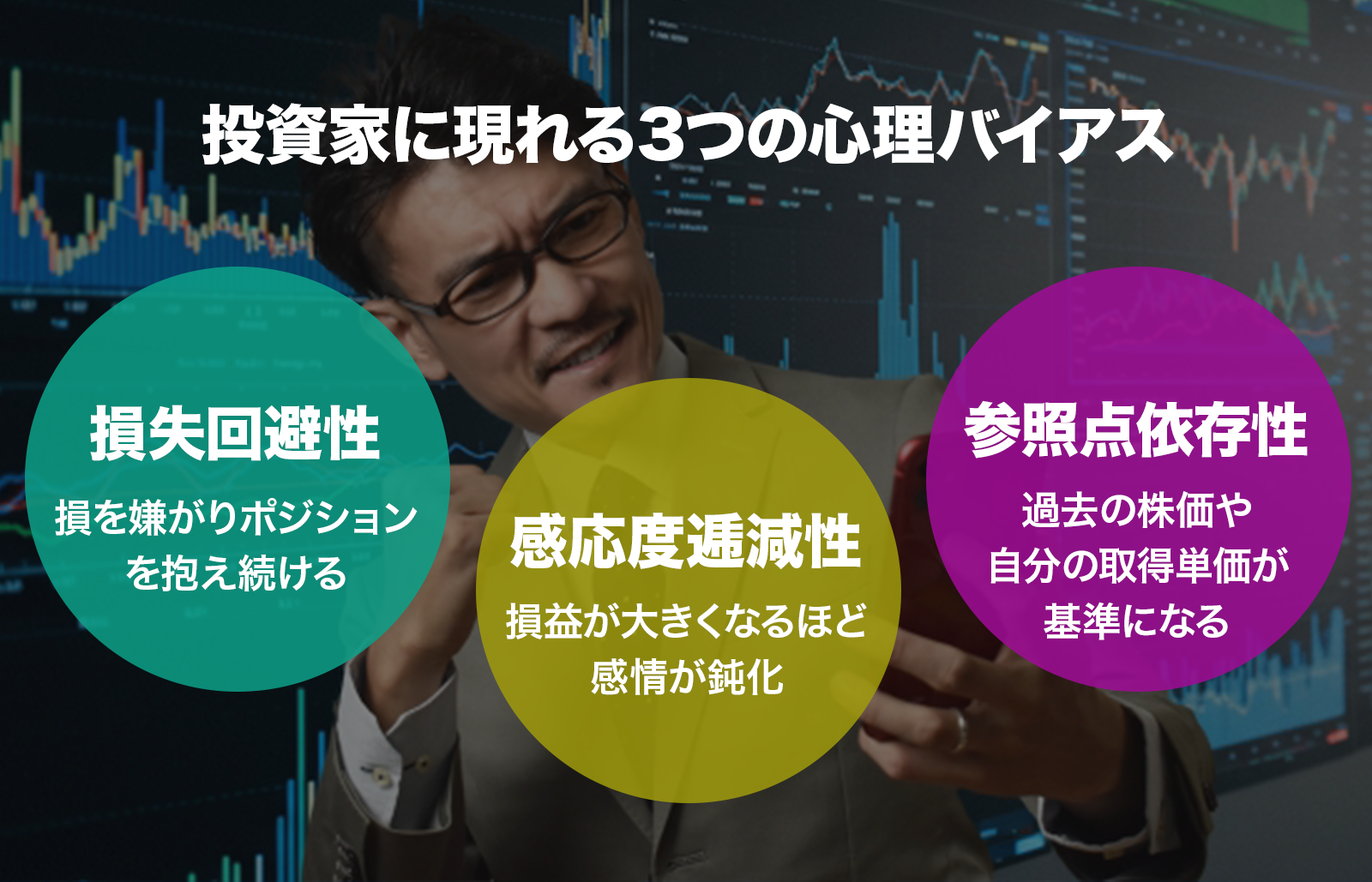

投資家に現れる3つの心理バイアス

プロスペクト理論は、投資家が陥りやすい心理的な偏りを具体的に説明してくれます。

次に、代表的な3つの心理バイアスを見ていきましょう。

損失回避性|損を嫌がりポジションを抱え続ける

損失回避性とは利益を得る喜びよりも、同額の損失を被る苦痛の方をはるかに強く感じる心理的な傾向のことです。

一般的に、損失の痛みは利益の喜びの2倍以上とされています。

株式投資において、この心理は「損大利小」という不合理な行動を引き起こす主因となります。

例えば、含み損を抱えた株があるとします。これを売却して損失を確定させる行為は非常に大きな苦痛を伴うため、投資家は「いつか買値に戻るはずだ」と期待し、損切りを先延ばしにして長期間保有してしまう傾向があります。

一方で、含み益が出ている株は、「この利益がなくなってしまうかもしれない」という損失の可能性を過度に恐れるあまり、まだ株価が伸びる余地があっても、わずかな利益で早々に売却してしまいます。

このように、損失の苦痛を避けたいという強い感情が、合理的な投資判断を歪めてしまいます。

[関連]株の含み損とは?含み益や実現損との違い、リスク、対処法までプロが徹底解説!

感応度逓減性|損益が大きくなるほど感情が鈍化

感応度逓減性とは利益や損失の額が大きくなるほど、その変化に対する心理的なインパクト(喜びや苦痛)が鈍くなる性質のことです。

株式投資では、例えば10万円の含み損を抱えた時の精神的苦痛は非常に大きいですが、損失がさらに1万円増えて11万円になっても、最初の1万円の損失ほどの追加的な苦痛は感じにくくなります。

損失の拡大に感覚が麻痺し、「もうここまで損したのだから」と損切りを先延ばしにしてしまうのです。

逆に利益面でも、10万円の利益が出た後の追加1万円の喜びは、最初の1万円の喜びより小さく感じられ、まだ株価が伸びる可能性があるにもかかわらず、「もう十分だ」と早すぎる利益確定を促します。

この心理が、損失は大きく膨らませ、利益は小さく確定してしまう「損大利小」の一因となります。

参照点依存性|過去の株価や自分の取得単価が基準になる

参照点依存性とは、物事の価値を絶対的な水準ではなく、ある基準点との比較で判断する心理的な傾向です。

株式投資では、多くの投資家が「自分が株を購入した価格」を無意識に参照点とします。

例えば、1,000円で買った株が900円に値下がりすると、購入価格を基準に「損失」と強く意識します。

このため合理的な損切りができず、「購入価格に戻るまで待つ」といった非合理な判断で株を長期保有しがちです。

逆に株価が少しでも上がると、利益を失いたくない心理から、まだ成長が見込まれるにもかかわらず早々に利益を確定させてしまう傾向も見られます。

このように、客観的な分析よりも個人の参照点が投資判断を歪めてしまいます。

フレーミング効果・サンクコスト(コンコルド)効果

プロスペクト理論の損失回避性が人間の心理にもたらす効果として、他にも「フレーミング効果」や「コンコルド効果」が知られています。

フレーミング効果|同じ選択でも見せ方で判断が変わる

フレーミング効果とは、同じ内容の情報でも、その表現方法(フレーム)によって、受け手の印象や意思決定が大きく変わる心理効果のことです。

株式投資において、この効果は頻繁に見られます。例えば、ある投資信託について、

A: 「この商品は、過去の実績で勝率80%です」

B: 「この商品は、過去の実績で負ける確率が20%あります」

と説明されたとします。

AとBは全く同じ事実を述べていますが、多くの人はポジティブな表現であるAの方に魅力を感じ、投資判断が傾きやすくなります。

また、「株価が最高値から30%下落」と聞くと強い不安を感じますが、「下落トレンドが終わり、底値から10%反発」と聞くと買いのチャンスに思えるなど、情報の切り取り方次第で投資家の行動は大きく左右されます。

サンクコスト(コンコルド)効果|払ったコストが惜しい!

サンクコスト(コンコルド)効果とはすでに取り戻すことのできない費用を惜しむあまり、損失が出続けると分かっていても投資を継続してしまう心理現象です。

株式投資における典型例が「塩漬け株」です。例えば、ある銘柄に100万円を投資した後、業績悪化で株価が50万円まで下落したとします。

企業の将来性も乏しく、合理的に考えれば損切りして他の有望株に乗り換えるべき状況です。

しかし、「すでに100万円も投じたのだから、今さらやめられない」「買値に戻るまで待ちたい」という心理が働き、損失を確定できずに保有し続けてしまいます。

過去に投じたコストに固執することで、さらなる損失拡大のリスクを負う非合理な判断を下してしまいます。

[関連]株の塩漬けは悪くない?個人投資家が塩漬けをして復活&損失拡大した実例を紹介

プロスペクト理論を投資戦略に活かす方法

では、こうした心理バイアスを理解し、実際の投資に役立てるにはどうすれば良いのでしょうか?

ここからは具体的な方法を紹介します。

資金管理やポジションサイズを小さくする

大きなポジションを持つと、含み損が出た際の精神的苦痛(損失回避性)が増大し、冷静な判断を妨げます。

ポジションサイズを小さくすれば、仮に損失が出ても許容範囲内に収まり、感情に流されずに行動しやすくなるでしょう。

事前に損切りルールを決める

取引を始める前に「購入価格から〇%下落したら売る」といった具体的な損切りルールを厳格に決めておきます。

こうすれば、損失を抱えた際に「いつか戻るはず」という参照点依存性や、損失を確定させたくない感情に囚われることなく、機械的に行動し、損失の拡大を防げます。

理論を知るだけではなく、経験を積むのが重要

今回紹介したプロスペクト理論をはじめとする行動経済学の理論を知っていたとしても、実際の投資判断において、常に合理的な行動を維持することは容易ではありません。

そのため、まずは許容範囲内の少額資金を用いた取引を通じて、実践的な経験を積むことが極めて重要となります。

取引経験を重ねることで、損失局面や利益局面におけるご自身の心理的な傾向や行動パターンを客観的に把握することが可能になります。

こうした自己分析を通じて、感情に左右されない規律ある投資スタイルを確立していくことで、長期的な資産形成を達成できるでしょう。

まとめ|プロスペクト理論で自分の投資心理を客観視しよう

投資における意思決定は、合理的な分析のみならず、人間の心理的傾向に大きく左右されます。プロスペクト理論の「損失回避性」は、投資家を「損大利小」という不都合な結果に導きがちです。

損失の確定を避けようと損切りを先延ばしにする一方、わずかな利益を失うことを恐れて早すぎる利益確定を行ってしまう傾向が挙げられます。

しかしこうした心理に流されてしまうと、本来であればテンバガー(株価10倍)の可能性を秘めた銘柄を、わずかな利益で手放してしまうことにもつながります。

プロスペクト理論を理解することで、こうした無意識の行動バイアスを自覚し、投資行動を客観的に分析できるようになります。感情に流されない規律ある判断力を養うことで、長期的な資産形成やテンバガー候補株の育成にもつながっていくでしょう。

執筆者情報

日本投資機構株式会社 証券アナリスト(CMA) テクニカルアナリスト(CMTA®)

総合鉄鋼メーカーに勤務していた経験を活かした、鉄鋼・自動車市場の分析及び情報収集を得意とし、データの集計・分析に基づいた統計学により銘柄の選定を行う希少なデータアナリスト。AIに関する資格も有しておりデータサイエンティストとしても活躍の場を拡げている。

![Invest Leaders[インベストリーダーズ]](https://jioinc.jp/investleaders/wp-content/uploads/2025/07/logo_01.png)