株式投資をしていると、「ストップ高で買えなかった」「急落して売りたくても売れない」という場面に出くわすことがあります。

これらは市場の混乱を防ぐ安全装置である「値幅制限(ねはばせいげん)」の仕組みによるものです。

本記事では、値幅制限の基本から、投資チャンスにもピンチにもなる「4倍拡大ルール」、さらにIPOやPTSでの扱いまで、実戦に必要な知識をわかりやすく解説します。

株の「値幅制限」とは?市場の安全装置

株の値幅制限とは、1日の取引で株価が変動できる範囲のことです。

株式市場では、驚くようなニュースが出ると注文が殺到し、株価が異常な暴騰・暴落を起こす場合があります。

もし制限がなければ、株価がどこまでも動き続けて、投資家がパニックに陥ってしまう恐れがあります。

そこで、今日はここまでという制限を設けて、投資家に冷静になる時間を与えているのです。

値幅制限はどうやって決まるのか?

値幅制限の基準となるのは、原則として「前日の終値(または最終気配値)」です。

この基準値段がいくらかによって、翌日に動ける値幅が決まります。

株価が高くなるほど、この値幅の金額も大きくなります。

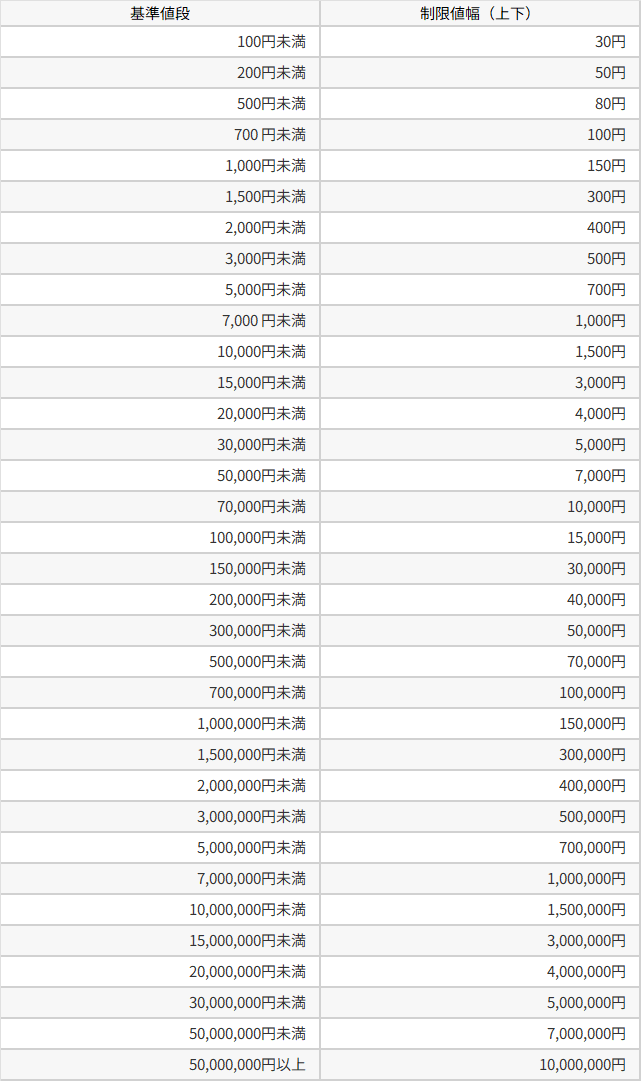

価格帯別の値幅制限一覧

銘柄の価格帯ごとの値幅制限は、日本取引所グループの規定で以下のように決められています。

呼値(よびね)と値幅制限の関係

値幅制限と混同される概念として「呼値」が挙げられますが、両者の役割は明確に異なります。

値幅制限が1日の取引における株価の「変動可能な最大範囲」であるのに対し、呼値は株価が推移する際の「最小単位」を指します。

つまり、株価は設定された値幅制限の範囲内において、この呼値の刻み幅で上下に変動する仕組みです。

一般的に株価水準が高い銘柄ほど、設定される値幅制限の変動幅と呼値の単位は共に大きくなる傾向があります。

[関連]呼値とは?最小刻みや指値注文との関係、呼値一覧をわかりやすく解説

ストップ高・ストップ安|値幅制限に株価が到達

その日の値幅制限の上限いっぱいまで株価が上昇することを「ストップ高」、逆に下限いっぱいまで下落することを「ストップ安」と呼びます。

この価格に到達すると、原則としてそれ以上株価は動きません。

ストップ高(安)の状態では、売買注文のバランスが極端に崩れているため、取引時間中の売買成立が困難となります。

そのため、取引終了時(大引け)まで反対注文が出なかった場合には、各証券会社の注文数に応じて約定を割り振る「比例配分」方式が適用されることが一般的です。

特別気配の更新値幅と値幅制限の違い

「特別気配(特買い・特売り)」とは、需給が大きく偏った際に即座の売買成立を避け、板情報に「特」の文字を表示して周知させる一時的な措置のことです。

この間、取引所は通常の呼値ではなく、あらかじめ定められた「気配の更新値幅」を用いて、数分おきに価格を段階的に更新しながら売買の合致点を探ります。

値幅制限がその日のストップ高・ストップ安という株価変動の絶対的な限界ラインを指すのに対し、更新値幅はそこに至るまでの価格推移の歩幅(1回に動く金額)を定めた運用ルールです。

特別気配中は売買契約の締結が停止されますが、買いと売りが釣り合うか、あるいは値幅制限に到達するまで、このルールに従って気配値の更新が継続されます。

値幅制限の拡大措置(4倍ルール)とは?

値幅制限の拡大措置、通称「4倍ルール」とは、通常の価格変動範囲では需給の不均衡が解消されないと判断された場合に適用される特別措置です。

制限値幅の一時的な4倍までの拡大によって、極端に偏った売り注文または買い注文を成立させ、市場の流動性を回復させる目的があります。

4倍になる主なケース|出来高がない状態でのストップ高(安)が連続

4倍ルールが適用される代表的な条件は、2営業日連続して「ストップ高(またはストップ安)となり、かつ売買が成立せず比例配分のみ」という状態が続き、翌営業日も同様の状況が見込まれる場合です。

この条件を満たすと、3営業日目から当該方向(上昇局面なら上限、下落局面なら下限)の値幅制限のみが通常の4倍に拡大されます。

なお、これとは別に、新規上場(IPO)銘柄の初値決定前においては、公募価格を基準として通常の数倍の範囲まで気配値の更新が許容される独自のルールが存在します。

さらに、整理銘柄および監理銘柄において取引所が市場管理上必要と認めた場合にも、個別の規定に基づき値幅の拡大が行われる場合があります。

4倍ルール適用で株価はどうなる?計算例を紹介

4倍ルールが適用されると、株価の変動余地は劇的に広がります。

例として前日終値が500円の銘柄を挙げると、通常の値幅制限は80円です。

これが4倍の拡大措置(ストップ高方向)の対象となると、値幅は320円となります。

つまり、翌日のストップ高は500円+320円=820円になるのです。

これにより、売買が成立する蓋然性が高まります。

4倍ルール適用はチャンス?リスク?

4倍ルールが適用された銘柄への投資は、非常にハイリスク・ハイリターンです。

短期的な利益を追求する投機的資金が集中しやすいため、短時間で多額の利益を得られる可能性がある一方で、損失リスクも比例して増大します。

特に拡大されたストップ高付近で買い付けた直後に株価が急落した場合、1日で甚大な損失を被る可能性があります。

また、措置適用日の寄付直後は価格変動が極めて激しくなる傾向があるため、指値注文や成行注文の発注には細心の注意と高度なリスク管理が求められます。

過去に値幅制限が4倍になった実例から値動きの傾向を解説

値幅制限が4倍に拡大されると、理論上は株価がさらに暴騰するように見えますが、実際には「売り抜けの場」として機能するケースが多々あります。

以下の2つの事例は、「4倍の日は買いの好機ではなく、需給の転換点(クライマックス)になりやすい」ことを示唆しています。

サンバイオ(4592)寄り付いた後に急落する場面も

※TradingViewより引用

サンバイオは2025年2月6日の取引終了後に、主力製品「アクーゴ」に関する好材料(製造結果の発表)を受け、翌営業日から2日間連続でストップ高となりました。

これを受けて、2月12日には値幅制限が4倍に拡大され、理論上のストップ高は2,309円まで広がりました。

しかし当日、株価は1,270円で寄り付いた後、その価格をピークに売りに押され、下落して取引を終えました。

この事例は、値幅制限拡大の日には、溜まっていた売り注文が一気に出ることを示唆しています。

2日間売れなかった既存の株主にとって、値幅が4倍に拡大された日は「ようやく売却できるチャンス」です。

そのため、寄り付き(取引開始)と同時に大量の利益確定売りが出やすくなります。

値幅制限の4倍への拡大はさらに上がる合図ではなく、需給調整の合図であると警戒すべき事例です。

株価はその後しばらくもみ合ってから再度上昇に向かっているので、値幅制限が拡大されてすぐではなく、利益確定売りが一巡するのを待って買いに入るのが良かったと考えられます。

Orchestra Holdings(6533)値幅制限拡大で激しい値動きは一服

【6533】Orchestra Holdings 日足チャート 2025年9月17日~11月27日

※TradingViewより引用

Orchestra Holdingsは、2025年11月14日の大引け後に、業績上方修正と株主優待新設という強力なダブル・サプライズを発表。

翌営業日から2連続ストップ高となりました。

11月19日には値幅制限が4倍となり、ストップ高の上限は2,284円に設定されましたが、株価はそこまで上昇せずに、その日の取引を終えています。

この事例は、値幅制限の拡大によって市場が冷静さを取り戻し、適正価格が見つかることを示唆しています。

ストップ高が続いている間は「買えないからもっと欲しい」というパニック買いが起きますが、値幅が4倍に広がりいつでも買える状態になると、投資家は冷静になります。

つまり、4倍拡大措置は、株価上昇のエネルギーが枯渇するタイミングと重なりやすいです。

安易な追随買いは高値掴みのリスクが高いと言えます。

市場や銘柄によって異なる値幅制限のルール

値幅制限は東京証券取引所の現物株だけでなく、他の市場や商品にも適用されますが、一部運用ルールが異なります。

地方証券取引所(名証・福証・札証)の値幅制限

基本的に、名古屋・福岡・札幌の各証券取引所も東京証券取引所の統一基準に準拠しています。

値幅制限の仕組みや金額設定のテーブルは東証と同じであるため、投資家は市場の違いを意識せずに取引が可能です。

PTS取引(私設取引システム)の値幅制限

SBI証券や楽天証券などが提供するPTS(私設取引システム)でも、基本的には東証の基準値段に基づいた値幅制限が適用されます。

ただし、「夜間取引(ナイトセッション)」には注意が必要です。

夜間取引では、その日の終値ではなく「翌営業日の基準値段」を先取りして適用します。

そのため、日中の市場でストップ高になった銘柄が、夜間のPTSではさらに上の価格で取引されるケースがあります。

先物などデリバティブ取引の値幅制限

日経225先物などのデリバティブ取引にも値幅制限は存在しますが、現物株とは仕組みが異なります。

先物取引では、一定の変動幅に達すると取引を一時中断(サーキットブレーカー)し、冷却期間を置いた後に値幅を段階的に拡大して取引を再開するという、より動的な制限措置が採用されています。

ETF・ETN(上場投資信託など)の値幅制限

ETFやETN、REIT(不動産投資信託)なども、通常の株式と同じ値幅制限のテーブルが適用されます。

ただし、これらの商品がストップ高(安)となり、かつ比例配分などで取引が終了した場合は、個別株と同様に翌営業日から値幅制限の拡大措置(4倍ルール等)の対象となる場合があります。

【重要】IPO(新規上場)初日と整理銘柄の特例ルール

通常のルールが適用されない「特殊な銘柄」についても理解しておきましょう。

IPO(新規上場)初日の値幅制限ルール

上場初日の銘柄には、基準となる「前日終値」が存在しません。

そのため、公募価格を基準として以下の特別な範囲内で気配値を更新させます。

初値がつかない限り、この範囲内で気配値が推移します。

初値がついた瞬間にその価格が新たな基準となり、そこから通常の値幅制限が適用されます。

[関連]IPOの買い方完全ガイド|初心者でも抽選に参加できる証券戦略

整理銘柄(上場廃止決定銘柄)の値幅制限

上場廃止が決まり「整理銘柄」に指定されると、投資家が保有株を換金(売却)する機会を確保するため、値幅制限が撤廃されます。

具体的には、整理銘柄に指定された後、最初に売買が成立する(初値がつく)までの間は、どれだけ下がっても値幅による停止措置が取られません。

これにより、株価が一気に1円などの極低位まで暴落するリスクがある一方、短期間で激しく乱高下するマネーゲーム化しやすい特徴があります。

最終的には価値がゼロになるリスクがあるため、こうした銘柄の取扱いには細心の注意を払う必要があります。

値幅制限が投資戦略に与える影響

値幅制限は単なる規制ではなく、投資家の心理状態を映し出す重要な指標です。

たとえば買い注文が殺到し、ストップ高に張り付いたまま取引を終えた銘柄は、「買いたくても買えなかった投資家」が多数残っていると考えられます。

この強い需要は翌日にも持ち越される可能性が高く、さらなる上昇を期待した順張りの好機と捉えられます。

また、値幅制限の最大のメリットは、どんなに悲観的なニュースが出ても、1日で失う金額の上限が決まっていることです。

「今日ストップ安になっても、損失はここまで」という計算が立つため、信用取引などを行う際のリスク許容度の管理がしやすくなります。

一方で、値幅制限によって売りたくても売れなくなるリスクもあります。

値動きが激しい銘柄に投資する際は、「もし連続ストップ安になって、資金が拘束されても耐えられるか」を考えておく必要があるでしょう。

よくあるQ&A|株の値幅制限の疑問を解決

まとめ|値幅制限を理解すれば相場の急変時にも慌てずに済む!

値幅制限は、投資家を予期せぬパニック相場から守るための重要なセーフティネットです。

初心者のうちは「なぜ買えないのか」「なぜ売れないのか」と戸惑うかもしれませんが、この仕組みがあるおかげで市場の秩序が保たれています。

平常時のルールだけでなく、今回解説した「PTSでの扱い」「IPOの特例」「4倍ルールのリスク」などを正しく理解しておけば、相場が急変した際にも冷静な判断を下せるようになります。

また、日本投資機構株式会社ではアナリストが選んだ急騰銘柄情報を無料配信しています。

以下のフォームから無料会員登録をいただくと、銘柄情報のほか、投資初心者に知っておいて欲しい株式投資の知識・情報も受け取れますので、是非登録して投資に役立ててくださいね。

アナリストが選定した銘柄が知りたい!

今なら急騰期待の“有力3銘柄”を

無料で配信いたします

買いと売りのタイミングから銘柄選びまで全て弊社にお任せください。

投資に精通したアナリストの手腕を惜しげもなくお伝えします。

弊社がご提供する銘柄の良さをまずはご実感ください。

▼プロが選んだ3銘柄を無料でご提案▼

執筆者情報

日本投資機構株式会社 証券アナリスト(CMA) テクニカルアナリスト(CMTA®)

総合鉄鋼メーカーに勤務していた経験を活かした、鉄鋼・自動車市場の分析及び情報収集を得意とし、データの集計・分析に基づいた統計学により銘柄の選定を行う希少なデータアナリスト。AIに関する資格も有しておりデータサイエンティストとしても活躍の場を拡げている。

![Invest Leaders[インベストリーダーズ]](https://jioinc.jp/investleaders/wp-content/uploads/2025/07/logo_01.png)