株式市場で度々話題に上がる「親子上場」という言葉。これは親会社とその子会社が同時に上場している状態を指します。近年は企業統治の観点から是非が問われるケースも増え、投資家にとって理解しておくべき重要テーマの一つとなっています。

本記事では、親子上場の仕組みや投資への影響を初心者にもわかりやすく解説し、メリット・デメリット、代表的な事例まで整理します。

親子上場とは親会社と子会社が同時に上場している状態

株式投資のニュースで耳にする「親子上場」とは、親会社とその子会社がそれぞれ証券取引所に株式を公開している状態のことです。日本では資金調達や事業拡大のために活用されることが多く、投資家にとって知っておくべき仕組みの一つです。

親会社が支配権を持ちながら子会社も独立して資金調達

親会社は子会社の株式を過半数保有し、経営権を維持します。その一方で子会社は市場に株式を公開し、投資家から独自に資金を集められます。親会社の後ろ盾と独立した資金調達の両方を活かせるのが特徴です。

日本市場では大企業グループで多く見られる

国内ではトヨタとトヨタ紡織、セブン&アイHDとそごう・西武(かつて)など、大手企業グループで親子上場の例がありました。こうしたケースは「グループの力を背景に子会社が市場で評価される」という日本特有の投資環境を表しています。

親子上場は企業グループの資金調達と成長加速の仕組み

親子上場が存在する大きな理由は、子会社が親会社の支配下にありながらも自分の力で資金を集められることです。さらに、その効果が親会社にも波及し、グループ全体の成長につながります。

子会社が独立して資金を集められる

子会社は親会社の傘下にありながら、自社株式を証券市場に公開して投資家から直接資金を調達できます。これにより、新しい事業の立ち上げや工場・設備への投資を、自前の資金でスピーディーに進められます。

親会社の株式価値やブランド力も高まる

子会社が上場することで、その株式評価が市場で明確になります。親会社が保有する株式の価値も「見える化」され、投資家からの評価が高まりやすくなります。さらに「グループ全体として信頼できる企業」という印象が強まり、ブランド力や信用力の向上にもつながります。

親子上場はガバナンスの問題から少数株主が損をする危険がある

親子上場にはメリットもありますが、投資家が必ず理解しておきたいのがガバナンス(企業統治)のリスクです。親会社が子会社を支配しているため、外部株主が不利な立場に置かれることがあります。

親会社の意向で子会社の独立性が失われやすい

親会社が子会社株式の過半数を持っていると、経営方針や取引条件を事実上決定できます。たとえば、親会社が有利になるように子会社へ安値で商品を供給させる、逆に高値で買わせるなど、子会社に不利な条件を押し付けるリスクがあります。

少数株主の利益が軽視される恐れがある

子会社の経営判断が親会社中心で進むと、外部(少数)株主の意見や利益が後回しになりやすくなります。この構造が「親子上場は少数株主軽視につながる」と長年批判されてきた理由です。投資家はこうした構造を把握したうえで投資判断を行うことが重要です。

国内外で親子上場の考え方は大きく異なる

親子上場は国によって扱い方が違います。特に日本と海外では大きな差があり、その背景を理解することが投資判断に役立ちます。

日本では親子上場が多く残っている

日本市場では長らく、親会社が子会社を上場させて資金調達やグループ強化を図るケースが一般的でした。代表例としては「トヨタ自動車(7203)とデンソー(6902)」「NTT(9432)とNTTドコモ(当時)」などがあります。ただし、近年はガバナンスの問題が指摘され、上場廃止や完全子会社化へと移行する企業も増えてきています。

欧米では親子上場はほとんど存在しない

一方、米国や欧州では親子上場は非常に珍しい存在です。理由は、少数株主の権利を守るための制度やルールが厳格に整備されており、親会社が子会社を支配することに強い制約があるからです。そのため、海外の投資家は「親子上場=ガバナンス上の問題」と見る傾向が強いのです。

規制やガイドラインの強化で親子上場は転換期に

親子上場は長らく日本市場で当たり前のように存在してきましたが、ここ数年で「制度の見直し」と「市場からの圧力」が強まり、環境が大きく変わりつつあります。

東京証券取引所が少数株主保護を強化

2021年以降、東京証券取引所(東証)は親子上場に関する新しい基準を示しました。具体的には、親会社と子会社の間に利益相反が起きにくいように、独立した社外取締役の増員や親子間取引の詳細な開示などを求めています。これにより、親会社が子会社に不利な条件を押しつけるリスクを減らす狙いがあります。

完全子会社化や上場廃止が加速

同時に、企業側も戦略を変えています。ソニーがソニー銀行を完全子会社化したり、東芝がキオクシア(旧東芝メモリ)を非上場にしたように、「親子上場を解消する」流れが強まってきました。これは規制の強化やガバナンス改善への市場圧力が背景にあり、今後も「完全子会社化」という動きが増える可能性があります。

親子上場解消で株価が上昇した事例

親子上場が解消されると、株主還元や企業価値の「見える化」により株価が反応することがあります。ここでは国内の代表例を取り上げます。

ファミリーマート(8028)― 伊藤忠商事(8001)によるTOB(2020年)

2020年7月、伊藤忠商事(8001)がファミリーマート(8028)をTOB(株式公開買い付け)で完全子会社化すると発表しました。買付価格は1株2,300円で、発表前の株価(1,750円前後)に約30%のプレミアムが付与されました。

発表直後には思惑買いが入り株価は一時2,470円まで急騰。最終的にはTOB価格に収れんしましたが、短期的に株主はプレミアム分の利益を享受できた典型例です。

親会社が「完全子会社化」を打ち出すことで、ガバナンスや利益還元の不透明さが解消され、TOB価格が実質的な株価の下支えになります。

セブン&アイHD(3382)のスーパー事業再編(進行中)

セブン&アイHD(3382)は2024年以降、イトーヨーカ堂やヨークHD(9843)の売却・分社を進めています。完全な親子上場解消には至っていませんが、報道のたびに株価が動意づく状態です。

2025年3月には大規模自社株買いやヨークHD売却報道を受け株価が一時急騰。市場は「再編=バリュー顕在化」と見ています。親子上場解消や事業分離が「今後の企業価値向上につながる」と認識されると、正式発表前後から株価が先回りして動く傾向があります。

投資家が親子上場銘柄を選ぶときに見るべきポイント

親子上場にはメリットとデメリットの両方があるため、「どのように判断すればよいか」を押さえておくことが大切です。チェックすべきは大きく2つの視点です。

親会社と子会社の関係性をしっかり確認

まず注目すべきは、親会社と子会社の力関係です。親会社が過半数以上の株式を持っている場合、経営の主導権は基本的に親会社にあります。

もし親会社の影響力が強すぎると、子会社が自由に経営判断できず、少数株主の利益が軽視されるリスクも出てきます。そのため、持株比率や社外取締役の数、親子間取引の透明性といった点を事前に確認することが大切です。

子会社の成長テーマや独自性を見極める

もう一つ重要なのは、子会社がどんな事業テーマを持っているかです。

たとえば、再生可能エネルギーやAIなどの成長分野に取り組んでいれば、親会社の支援を受けつつも独自に株価を伸ばす可能性があります。

逆に、親会社への依存が強く独自性が弱いと、株価の伸びしろは限定的です。投資家は、子会社の業績や成長戦略が「親会社の影に隠れていないか」をチェックしましょう。

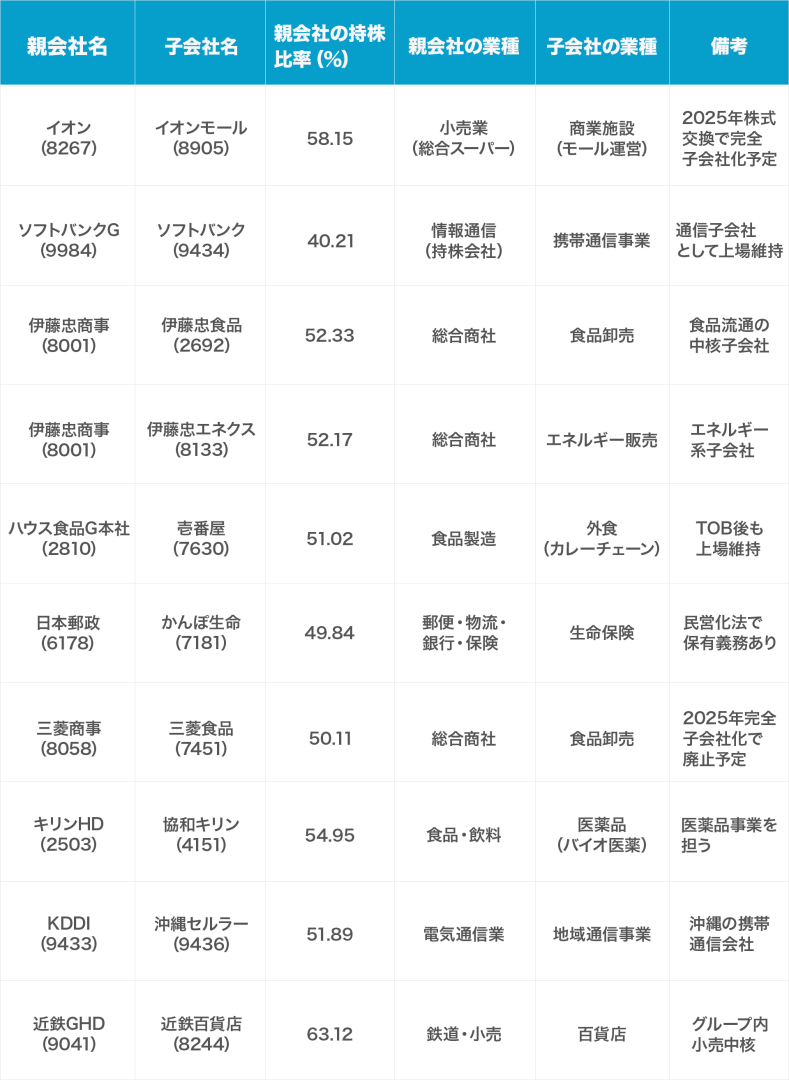

代表的な親子上場銘柄を一覧で確認

国内でも親子上場の事例は複数存在しており、投資家にとっては具体的な企業を知ることでイメージが湧きやすくなります。以下に最新の代表例を整理しました。

2025年時点で維持されている主要銘柄

親会社と子会社がそれぞれ上場している企業をまとめたものです。業種や持株比率を見ると、なぜ親子上場が残されているのかの事情も読み取れます。

まとめ|親子上場はメリットとリスクを理解して見極めることが大切

親子上場は、子会社が独自に資金を集められるなど事業拡大に役立つ一方で、親会社の影響が強すぎると少数株主が不利になる可能性もあります。近年はガバナンス強化や市場の要請から、完全子会社化や上場廃止へ進む動きも増えています。

投資初心者が親子上場銘柄を検討する際は、「なぜ子会社が上場しているのか」という点に注目することが大切です。親会社との関係性や子会社の成長テーマをしっかり見極めることで、リスクを避けつつ投資のチャンスを掴むことができます。

アナリストが選定した銘柄が知りたい!

今なら急騰期待の“有力3銘柄”を

無料で配信いたします

買いと売りのタイミングから銘柄選びまで全て弊社にお任せください。

投資に精通したアナリストの手腕を惜しげもなくお伝えします。

弊社がご提供する銘柄の良さをまずはご実感ください。

▼プロが選んだ3銘柄を無料でご提案▼

執筆者情報

日本投資機構株式会社

INVEST LEADERSを運営する顧問投資会社「日本投資機構株式会社」の代表取締役を含めたスタッフ及びサポートアナリストの記事を掲載しています。株式投資や金融に纏わる話題は勿論のこと、読者の暮らしや生活を豊かにするトピックスや情報を共有していきます。

![Invest Leaders[インベストリーダーズ]](https://jioinc.jp/investleaders/wp-content/uploads/2025/07/logo_01.png)